Paul Homewood, NOT A LOT OF PEOPLE KNOW THAT

Diese neueste Analyse von Timera deckt sich mit meinem gestrigen Beitrag über den zerrütteten Strommarkt:

Europas Stromkrise überholt die Gaskrise

Europa steht nun vor einer parallelen Gas- und Stromkrise. Dass die steigenden Gaskosten die Strompreise in die Höhe treiben, ist hinlänglich bekannt. Weniger beachtet wird jedoch die sich rasch verschärfende Stromkrise, die einen erneuten Anstieg der Gaspreise bewirkt.

Die geopolitischen Aspekte der russischen Lieferdynamik beherrschen derzeit die weltweiten Schlagzeilen. Der derzeitige Konflikt hat das Ausmaß der Abhängigkeit Europas von billigen Kohlenwasserstoffen aus einem feindlichen Nachbarland deutlich gemacht. Die Kürzung der russischen Lieferungen an Europa war der Hauptgrund für den Anstieg der Gaspreise in Europa im ersten Halbjahr 2022.

Die parallele Energiekrise in Europa hat sich im Laufe des Sommers verschärft. Sie wird durch Probleme bei der Verfügbarkeit von Kernkraftwerken, erschöpfte Wasserkraftwerke und eine rückläufige Wärmeerzeugung (sowohl aufgrund von Problemen beim Zugang zu Brennstoffen als auch aufgrund von Kraftwerksschließungen) verursacht. Die Strompreise sind in ganz Europa auf ein Rekordniveau gestiegen und liegen nun deutlich über dem Anstieg der Gaspreise.

Der TTF-Gaspreis für Lieferungen im Jahr 2023 schloss letzte Woche bei über 237 €/MWh (70 $/mmbtu) und ist damit seit Anfang Juli um 120 % gestiegen! Die Strompreise sind im gleichen Zeitraum noch viel stärker gestiegen. Uns gehen die Adjektive aus, um das Tempo dieses Preisanstiegs zu beschreiben.

Die akute Verknappung auf dem europäischen Strommarkt war ein wichtiger Faktor, der die Gaspreise in den letzten sechs Wochen nach oben getrieben hat. Europa braucht mehr Stromerzeugung, um die Lichter am Leuchten zu halten, und die einzige verbleibende Option ist Gas.

Im heutigen Artikel befassen wir uns mit der zirkulären Preisdynamik, die eine Aufwärtsspirale der Nachfragevernichtung bei den europäischen Gas- und Strompreisen in Gang setzt.

Anstieg der Forward-Gas-Kurve

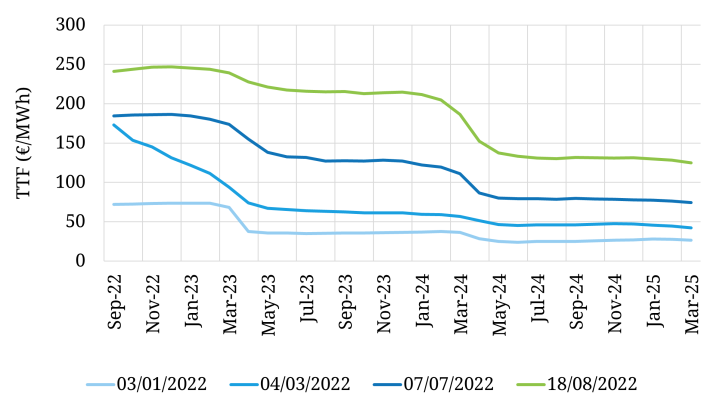

Wir veröffentlichen selten dieselbe Grafik in aufeinander folgenden Artikeln. Um jedoch das Ausmaß des Anstiegs der Gaspreise während des Sommers zu verdeutlichen, handelt es sich bei Grafik 1 um eine Aktualisierung der Grafik, die wir im Juli gezeigt haben.

Der vordere Teil der TTF-Kurve findet in den Medien große Beachtung. Die Preise für die Lieferung am 22. September sind seit der Veröffentlichung dieses Diagramms um etwa 35 % gestiegen (grüne Linie gegenüber dunkelblauer Linie).

Von weitaus größerer Bedeutung ist die Tatsache, dass der Preis für die Lieferung von Gas im Kalenderjahr 2023 seit Anfang Juli um 120 % gestiegen ist. Der bereits extrem hohe Preis für die Lieferung von Gas im nächsten Jahr hat sich in den letzten 6 Wochen mehr als verdoppelt. Das Gleiche gilt für das Kalenderjahr 2024 (ebenfalls mehr als verdoppelt).

Dies sind seismische Verschiebungen in der Energiekostenbasis der europäischen Wirtschaft. Sie deuten auf eine bevorstehende Zerstörung der industriellen Nachfrage auf breiter Basis und eine erhebliche Zunahme der Wahrscheinlichkeit einer administrativen Gas-Rationierung hin.

Europas wachsende Stromkrise

Der wichtigste Faktor für den Anstieg der europäischen Strompreise in der ersten Hälfte des Jahres 2022 war der starke Anstieg der Gaspreise. Gas- und Dampfturbinenkraftwerke (GuD) dominieren bei der Festlegung der Grenzstrompreise auf den europäischen Strommärkten. Infolgedessen schlagen sich die Gaspreiserhöhungen direkt in höheren Strompreisen nieder.

Eine weitere europäische Stromkrise hat sich bis zum Sommer verschärft. Die treibenden Kräfte hinter dieser weiteren Krise sind:

1. Sehr niedrige Verfügbarkeit der französischen Kernenergie (EDF hat vor kurzem seine Produktionsprognose für 2023 auf 300-330 TWh gesenkt und sieht sich nun mit Kühlungsproblemen konfrontiert, die die ohnehin schwache Verfügbarkeit für 2022 beeinträchtigen)

2. Historisch niedrige Wasserspeicherstände von Skandinavien bis zur Iberischen Halbinsel (aufgrund der weit verbreiteten Trockenheit)

3. Schließung von Wärmekraftwerken in ganz Westeuropa (überalterte Kohle-, Kernkraft- und Gaskraftwerke)

4. Logistik der Brennstoffversorgung durch eine Kombination aus sehr niedrigem Rheinwasserstand (z. B. mit Auswirkungen auf die Lieferung von Kohle per Binnenschiff an deutsche Kraftwerke) und logistischen Problemen aufgrund des Russlandkonflikts

5. Zeiträume mit geringer Wind- und Solarleistung, in denen die oben genannten Faktoren zu einem Defizit bei der Reststromerzeugung führen.

Die Kombination dieser Faktoren rückt die Stromkrise ins Zentrum der Aufmerksamkeit.

Stromkrise treibt jetzt die Gaskrise an

Europa hat in den nächsten drei Jahren zu wenig Gas. Da es in diesem Zeitraum keine nennenswerte Reaktion auf der Angebotsseite gibt (sofern die russischen Gasflüsse nicht wieder ansteigen), gibt es drei Möglichkeiten zur Reduzierung der Nachfrage, um den Markt auszugleichen:

1. Industrielle Nachfrage (die aufgrund der höheren Preise bis 2022 bereits um ~15 % gesunken ist)

2. Nachfrage des Stromsektors

3. Nachfrage von Privathaushalten und Gewerbebetrieben (der Sektor, den die Regierungen im Falle einer Rationierung am ehesten zu schützen versuchen werden).

Normalerweise würden sehr hohe Gaspreise einen Anreiz für eine geringere Nachfrage des Stromsektors bieten. Aber in Zukunft fehlen Europa jetzt auch Elektronen und Moleküle. Und die marginale Quelle für zusätzliche Elektronen kommt aus der Verbrennung von Molekülen.

Mit anderen Worten: Um die Lichter am Leuchten zu halten, hat Europa keine andere Wahl, als mehr Gas zu verbrennen, abgesehen von Eingriffen zur Senkung der Stromnachfrage, die ebenfalls bevorstehen könnten.

Ein Barometer für die Auswirkungen der Strom- und Gaskrise

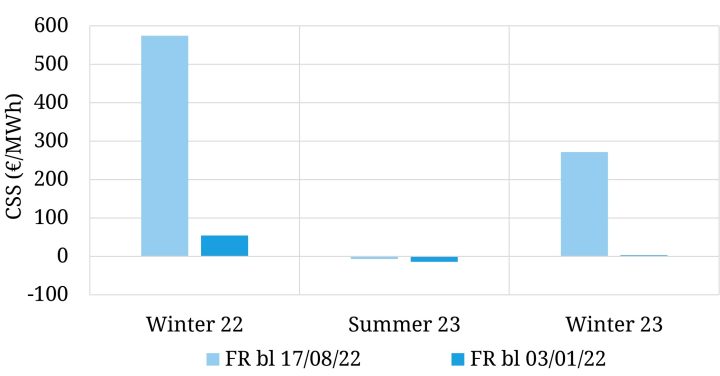

Das Marktpreisbarometer, das die Schwere der Krise zwischen Strom und Gas am besten widerspiegelt, ist der Clean Spark Spread (CSS). Dabei handelt es sich um die Spanne zwischen den Strompreisen und den variablen Erzeugungskosten von GuD-Kraftwerken (d. h. den GuD-Erzeugungsmargen). Abbildung 2 zeigt, wie stark der französische CSS seit Anfang 2022 explodiert ist (vor allem in den letzten Wochen):

Abbildung 2: Französischer Forward-Baseload-CSS im Januar 22 gegenüber August 22 Quelle: Timera Energy, ICE

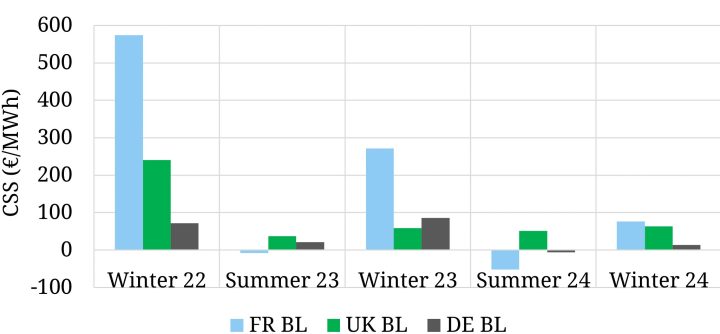

Wenn der CSS steigt, bedeutet dies, dass die Strompreiserhöhungen die Weitergabe der Kosten durch steigende Gaspreise übersteigen. Dies ist in diesem Sommer zuhauf geschehen. Am akutesten ist es auf dem französischen Markt, aber auch auf den meisten anderen europäischen Märkten steigt der CSS auf ein Rekordniveau. Abbildung 3 zeigt den CSS in Frankreich im Vergleich zu zwei anderen Schlüsselmärkten: Großbritannien und Deutschland:

Die Forward-CSS-Werte für das Vereinigte Königreich und Deutschland mögen im Vergleich zu den französischen Werten gering erscheinen. Lassen Sie sich nicht täuschen… auch diese sind auf Rekordniveau. So bewegen sich die deutschen Baseload-CSS typischerweise im negativen Bereich bis in den niedrigen einstelligen Bereich, während sie für den Winter 2023 derzeit bei über 80 €/MWh liegen.

CSS-Übertragung und die Liquiditätsherausforderung

Forward CSS ist ein wichtiger Übertragungsmechanismus, der die TTF-Gaskurve durch steigende Strompreise nach oben zieht. Wenn die Forward-CSS steigt, erhöht sich der Anreiz für die Gaserzeuger, ihre Erzeugung auf Termin abzusichern. Dies beinhaltet den Verkauf von Strom auf Termin und den Kauf von Gas (und Kohlenstoff).

Mit anderen Worten: Eine völlig rationale Absicherung der Erzeugung treibt die Kosten für Termingas als Reaktion auf höhere Strompreise (und CSS) in die Höhe.

Die Entwicklung der Gas- und Strompreise wird derzeit durch eine sehr geringe Marktliquidität verschärft. Dies ist eine Funktion von:

1. Margen- und Sicherheitsprobleme, die die Fähigkeit der Marktteilnehmer zum Terminhandel einschränken

2. Risikokapazitätsprobleme (z.B. VaR/Limit), die das Engagement in Termingeschäften begrenzen.

In einem Markt, in dem die Gebote in die Höhe schießen, gibt es nur sehr wenig Angebotsliquidität, um den Preisanstieg zu dämpfen. Diese Bedingungen werden auch weiterhin zu extremer Preisvolatilität führen. Die Marktbewegungen gehen nicht nur in eine Richtung. So würde beispielsweise eine Zunahme des russischen Angebots wahrscheinlich zu einem Rückgang der [Preise auf den] Terminmärkten führen.

Eine wichtige Information, nach der der Markt sucht, ist eine gewisse Klarheit über die Struktur der politischen Intervention, z.B. in Form von Rationierung oder Versteigerung von Industriemengen. Diese Informationen sind eine wichtige Grundlage für die Quantifizierung des Volumens und der Preise für die zur Marktbereinigung erforderliche Nachfragevernichtung.

Ein erheblicher Teil der derzeitigen Terminpreise für Strom und Gas wird durch Risikoprämien bestimmt, die diese Unsicherheit widerspiegeln. Die Märkte sind daran gewöhnt, die Preise für Elektronen und Moleküle auf der Grundlage der Flexibilität auf der Angebotsseite zu bestimmen, nicht auf der Nachfrageseite durch Zerstörung und Eingriffe.

Extreme Preise schaffen extreme Anreize für alle Energieverbraucher, die Nachfrage zu senken. Wie auch immer die Rationierung aussehen mag, hoffen wir, dass sie die Preissignale des Marktes aufgreift und nicht versucht, sie zu dämpfen oder aufzuheben.

Aus Obigem ergibt sich eine Reihe von Schlussfolgerungen:

1)Der Mangel an Kapazitäten zur Stromerzeugung treibt die Nachfrage nach Gas und damit die Gaspreise in die Höhe, was natürlich wiederum die Strompreise in die Höhe treibt.

2) Die hohen Gaspreise werden wohl mindestens die nächsten drei Jahre anhalten.

Link: https://wattsupwiththat.com/2022/08/23/europes-power-crisis-overtaking-gas-crisis/

Übersetzt von Christian Freuer für das EIKE

„Eine weitere europäische Stromkrise hat sich bis zum Sommer verschärft. Die treibenden Kräfte hinter dieser weiteren Krise sind:

1. Sehr niedrige Verfügbarkeit der französischen Kernenergie (EDF hat vor kurzem seine Produktionsprognose für 2023 auf 300-330 TWh gesenkt und sieht sich nun mit Kühlungsproblemen konfrontiert, die die ohnehin schwache Verfügbarkeit für 2022 beeinträchtigen)“

Müsste hier der ADMIN nicht sofort Alarm schlagen ? Da spricht jemand die Schwächen von Kernkraftwerken an. Die Eike-Leute haben diese doch immer in den Himmel gehoben. Plötzlich Kühlungsprobleme und Wartungsmangel. Na das ist ein Ding. Wenn das Herr Humpich erfährt gibts aber sofort eine Berichtigung. Es wurde immer gepriesen, dass diese Technik so fortschritlich und halleluja ist … Mögen die Franzosen und Eike Mitglieder auch im Winter Atomstrom aus Frankreich zum heizen nutzen

Meinen Sie wirklich das, was Sie da schreiben?

Voll und ganz. Die Artikel, welche wohlwollenden über Kernreaktoren geschrieben wurden sind kaum mehr zu zählen. Alles mögliche wurde über die neuesten Papierphantom-Reaktoren geschrieben. Jetzt heute hier wo diese Supertechnologie die gewollte Wirkung benötigt wird, fallen diese aus. Unsere französischen, sozialistischen Nachbarn kaufen verstromtes Gas aus Deutschland, deckeln ihre eigenen Strompreise für die Bevölkerung (abgesehen davon, dass die Deckeldifferenz aus Steuern bezahlt wird, die wiederum von der Bevölkerung kommen oder durch Kreditaufnahme beschafft werden)

Unsere französischen Nachbarn sind absehbar gar nicht in der Lage weiterhin Atomstrom zum Heizung und Co herzustellen. Die haben weder das Geld noch das Personal ihre eigenen „Strombedürfnisse“ zu decken. Jetzt wo es drauf ankommt, versagen die Kraftwerke. Und der Winter hat für die Franzmänner noch gar nicht angefangen.

Na dann ist Ihnen wohl noch nie aufgefallen, dass alle KW incl. der Kernkraftwerke immer Wartungszyklen haben (müssen) die man sinnvoller Weise in die Monate geringer Last legt, also den Sommermonaten. Wenn dann noch Niedrigwasser dazu kommt, dann ist die Situation schlechter als ohne, aber immer noch nicht schlecht. In wenigen Tagen bis Wochen gehen die franz. KKW wieder in Betrieb, dann entspannt sich die Situation. In Frankreich, nicht bei uns.

Dann ist Ihnen sicher entgangen, das schon am 11. Januar 2021 nur noch 43 der 56 AKW liefen und die Stromproduktion aufrecht erhielten. Derzeit sind es 30. Seit 2005 geht es langsam zurück. Derzeit sind es um die 30 die Strom liefern. Sie sind es der permanent auf Dunkelflauten anmahnen (sicher zurecht). Das ist im Atomstrom nicht anders. Es liegen Wasser und Wartungsprobleme an. Für letztere fehlt das Geld von ca. 110 Mrd. EUR. Seit 2015 importiert Frankreich mehr Strom es im Jahresturnus importiert. Das stammt von Seiten die sie selbst gelegentlich zitieren. Scheinbar habe die Franzosen seit einigen Jahren Sommermonate.

Die Inflation in der EU beträgt nach vorläufigen Berechnungen 9%, in Deutschland 8,8%, im Frankreich, wo man grundsätzlich immer verschwenderisch umgeht, nur 7,5%. Da einer der Hauptpreistreiber, Strom, im signifikanten Umfang aufgrund AKWs nicht steigt.

Wenn im Winter mehr Strom gebraucht wird, werden auch alle AKWs Arbeiten, und Sie werden im Dunklen neidisch gen Frankreich starren!

Also kurz ihre Zusammenfassung. In den letzten 15 Jahren hatten die Franzosen es nie hinbekommen ihre AKWs hochzufahren. Stattdessen kamen solche Sprüche z.B. 2017 und 2021

Frankreich: Kältewelle bringt Atomkraftwerke an Grenzen – manager magazin (manager-magazin.de)

Im Handelsblatt vom 03.09.2022 heißt es:

„Mehr als die Hälfte der 56 französischen AKW sind derzeit wegen Instandsetzungsarbeiten sowie nach dem Auftreten von Rissen außer Betrieb. Dadurch ist Frankreichs Energieversorgung deutlich mehr in Schwierigkeiten geraten als durch ausbleibende russische Gaslieferungen, die im Energiemix keinen so großen Anteil haben. Der Stromkonzern EDF habe sich verpflichtet, alle Atomkraftwerke für diesen Winter wieder in Betrieb zu nehmen, sagte die Ministerin“.

In den nächsten 8 Wochen will EDF die noch stillgelegten Kraftwerke wieder in Betrieb nehmen. Ich muss gleich pinkeln vor Lachen. Das ist den Franzosen noch nie gelungen. Das schöne ist, wer solche Prognosen stellt, kann man hinterher sehr schön vorführen. Glauben Sie was Sie wollen.

Liegt das vielleicht daran, dass Frankreich die Strompreise deckelt und die Differenz aus der Staatskasse zahlt? Was meinen Sie Herr Georgiev? Könnte das einen Effekt auf deren Inflation haben??

Wie stehts eigentlich mit der Inflation in Russland Herr Georgiev? Von so niedrigen Zahlen wie bei uns können die nur träumen, gelle?

Da kann ich Sie beruhigen, Herr Scharf. Die Politik predigt uns immer, dass die Gasverstromung nur eine Brückentechnologie ist. Der ehemalige Wirtschaftsminister Altmeier hat kürzlich die Katze aus dem Sack gelassen. „Für jeden Windpark von 300 MW (ca. 100 Windräder) brauchen wir ein Backup-Gaskraftwerk“

Die neue Landesregierung in NRW will in den nächsten 5 Jahren 1000 zusätzliche Windkraftanlagen errichten. Dafür braucht sie dann nach Herrn Altmeier 10 neue Gaskraftwerke. Da die Brücke nur bis zum Jahr 2030 halten soll- und jetzt kommt meine beruhigende Nachricht an Sie- werden die Franzosen ab diesem Termin dann keinen Strom mehr aus Gaskraftwerken bekommen sondern aus „Erneuerbaren“.

Glückauf!

„Jetzt heute hier wo diese Supertechnologie die gewollte Wirkung benötigt wird, fallen diese aus. “

Sehr geehrter Herr Scharf,

Wenn die Politik eine Technologie nicht haben will, dann legt sie alle möglichen Steine auf den Weg. Das haben Sie wohl vergessen zu erwähnen. Die überdimensionalen Wartungskosten und andere technischen Probleme entwickeln sich doch nur, weil man viele unnötige Auflagen erteilt, die erfüllt werden müssen. Genauso wie bei der Landwirtschaft. Man kann es auch politisch von oben so überregulieren, dass die Landwirte nicht in der Lage sind irgendwas noch zu produzieren. Das hat man im Gegenteil bei den Windkraftanlagen nicht. Wenn die Regierung einen Abstandsregel von 50 km für die Windkraftanlagen vorschreiben würde, dann würde keine Einzige aufgestellt werden.

Es liegt nicht an der Technologie selbst sondern viel mehr geht es darum ob sie politisch unterstützt wird. Wenn man tatsächlich von der Atomenergie profitieren wollte und die Angst davor beiseite legen würde, dann hätten wir damit auch keine Probleme.

Sie haben bedauerlicherweise den Fokus auf den hier genannt Fakt verloren. Unsere französischen Mitbürgen lehnen die Kernkraft nicht ab. Das ist auch nichts politisches. Unsere Nachbarn haben sich bei der Stromversorgung aus ihrer Historie heraus für Kernkraft entschieden. Die AKWs brauchen Wartung, das war schon immer so und wird immer so sein. Auch nichts was einen politischen Hintergrund hat. Wartung kostet aber nunmal Geld und personelle Ressourcen. Kernkraftwerke sind teuer das war so und wird auch so sein in den nächsten paar Jahrzehnten. Man hat sich dafür gesellschaftlich entschieden.

Die französische Regierung hat beschlossen weitere Kraftwerke zu bauen, ledigliche eine mündliche Zusage. Der französische Rechnungshof ist schon ausgetickt. Kosten 2007: 3,4 Mrd EUR und 2022: 19 Mrd. für Flamanville. Kann

man alles bauen, überhaupt kein Problem, wenn das Geld vorhanden ist. Es ist aber in Frankreich nicht vorhanden. Schon gar nicht für weitere AKW mit ebensolchen Summen. Das ist nichts politisches sondern eine Frage

von Soll und Haben. Nicht nur deswegen kritisiert der französische Rechnungshof die Pläne der Regierung. Seinen Berechnungen zufolge müsste die Betreiberfirma EDF bis 2030 etwa 100 Milliarden Euro ausgeben,

um die Laufzeit der bestehenden Meiler um zehn Jahre zu verlängern. Das entspräche dem Dreifachen des Börsenwerts des Unternehmens. Letztlich will der französische Staat vollständig EDF haben. Der Aktienkurs sagt alles.

Das ist ein Fakt, das AKWs Wartung brauchen und damit stillstehen. Dann nix Strom. Das ist dann eben ein Nachteil mit dem man dort leben muss, wenn das Geld für Wartungen nicht da ist.

„Das ist ein Fakt, das AKWs Wartung brauchen und damit stillstehen. Dann nix Strom. Das ist dann eben ein Nachteil mit dem man dort leben muss, wenn das Geld für Wartungen nicht da ist.“

Frankreich mag sich für die Atomenergie entschieden haben aber unterliegt dennoch den EU-Normen genauso wie die Landwirte auch. Sie können eben die Kosten der Wartungen nicht betriebswirtschaftlich handeln und optimieren weil es diese europäischen Regulierungen gibt und das ist das Problem. Hinzu kommt, dass die Atomenergie in Deutschland verboten ist. Der Wettbewerb ist damit gestört. Wenn ein Brot nur von einer Bäckerei verkauft wird, dann ist es teuer. Wenn 5 Bäckereien Brot anbieten, dann sind die Preise auch günstiger. Das sind alles Folgen planwirtschaftlicher Regulierungen innerhalb Europas.

Wenn wir all diese planwirtschaftlichen Regulierungen nicht hätten, dann wären jetzt die Wartungen viel günstiger, der Strom billiger und die Technologie mit den Kernkraftwerken auch viel weiter. Also ist selbstverständlich alles von der Politik abhängig. Die Angstmacherei vor Atomenergie und dazu gehörigen Regulierungen hat diese Technologie deutlich zurück geworfen.

Tut mir leid Sie irren hier:

eine von vielen Meldung die EDF selbst veröffentlicht. Sie können in französischer Sprache jegliche technische Notwendigkeiten der Wartungsschritte nachlesen. Das ist nichts politisches

https://www.edf.fr/

Geplante Abschaltung des Reaktorblocks 1 des KKW Cattenom wegen Jahreswartung Im Rahmen des jährlichen Wartungsprogramms wurde der Reaktorblock Nr. 1 des KKW Cattenom in der Nacht vom Freitag 10. auf Samstag 11. Juni 2022 abgeschaltet. Während dieser geplanten Abschaltung, „Teilrevision“ genannt, wird ein Teil der Brennstäbe erneuert und zahlreiche Kontrolle und Wartungsarbeiten durchgeführt. Es sind insgesamt 12 000 Arbeitsvorgänge sowie die komplette Revision des Generators im Maschinenraum, die Wartung der Diesel-Notstromaggregate sowie ein Hydrauliktest des Hauptsekundärkreislaufs vorgesehen. Gleichzeitig werden 40 Änderungen durchgeführt, um das Sicherheitsniveau der Anlagen zu erhöhen. Die Blöcke 3 und 4 sind abgeschaltet. Block 2 ist in Betrieb und versorgt das nationale Stromnetz.

EDF ist keine freiberufliche KFZ-Werkstatt. Die nehmen das schon ernst. Das hat mit EU Normen etc. nichts zu tun. Die Wartung ist eben teuer und Alternativen gibt es nicht

„Mit mehr als 40 Jahren Präsenz in Deutschland und einem breiten Kompetenzportfolio ist EDF ein wichtiger Partner bei der Umsetzung der Energiewende in Deutschland. Ein professioneller Partner für erneuerbare Energien, ein Anbieter von Smart Services und innovativen Geschäftsmodellen.“

Wichtiger Partner bei der Umsetzung der Energiewende.

EDF in Deutschland I EDF Deutschland

Die Électricité de France SA ist eine börsennotierte, staatlich dominierte französische Elektrizitätsgesellschaft.

Bei Wikipedia.

Staatlich dominiert bedeutet EU dominiert.

Das sagt wohl schon alles und die Wartungskosten sowieso.

Sie schreiben sogar selbst: „Es sind insgesamt 12 000 Arbeitsvorgänge sowie die komplette Revision des Generators im Maschinenraum, die Wartung der Diesel-Notstromaggregate sowie ein Hydrauliktest des Hauptsekundärkreislaufs vorgesehen. “

12000 Arbeitsvorgänge !!! Der reine Wahnsinn.

Genau das was ich vorher erklärt habe.

Herr Salk, sie meinen also wenn die EU nicht wäre, oder der Staatsanteil in EDF, dann würde EDF oder die französische Bevölkerung die Risse in den Rohren und Reaktorblöcken gut finden und einfach ohne Wartung so weiterfahren? Meinen sie, die französische Bevölkerung würde ansich gerne die Wartungsarbeiten herunterfahren?? Und wir sollten dies dann auch tun, oder?? Ernsthaft??

„Herr Salk, sie meinen also wenn die EU nicht wäre, oder der Staatsanteil in EDF, dann würde EDF oder die französische Bevölkerung die Risse in den Rohren und Reaktorblöcken gut finden und einfach ohne Wartung so weiterfahren?“

Ja ich meine man sollte schlecht warten und die Reaktoren in die Luft gehen lassen.

Ich möchte auch, dass Menschen deswegen sterben also bin ich ein Mörder.

Wer meine Kommentare mit Absicht nicht verstehen will mit dem diskutiere ich nicht Herr Krause.

Das bringt nichts.

„Frankreich mag sich für die Atomenergie entschieden haben aber unterliegt dennoch den EU-Normen genauso wie die Landwirte auch. Sie können eben die Kosten der Wartungen nicht betriebswirtschaftlich handeln und optimieren weil es diese europäischen Regulierungen gibt und das ist das Problem“

Gut machen wir es so: Nennen Sie dochmal ganz auf den Punkt gebracht und präzise 3 oder 4 „EU-Normen“ die ganz konkret benannte Wartungsschritte bei französischen Kernkraftwerken Ihrer Meinung verzichtbar sind, welche ihrer Meinung nach nur Bürokratie sind und überflüssige kosten/Zeit verursachen. Machen Sie das mal genau und nachprüfbar fest.

Ja was meinen sie denn dann Herr Salk? Sie schreiben doch Wartung sei eine übertriebene Politik-Maßnahme. Also, nur zu der freien Meinungsäußerung: welche Wartungsmaßnahmen würden sie denn jetzt konkret weglassen, z.B- gerade ganz aktuell in Frankreich? Welche dieser Wartungsmaßnahmen sind von der Politik gewollt aber völlig unnötig aus ihrer Sicht? Wir sind gespannt.

Sie finden den gesamten Wahn- bzw. Irrsinn hier auf dieser Seite.

Kernenergie | Kurzdarstellungen zur Europäischen Union | Europäisches Parlament (europa.eu)

Das nennt sich auch Euratom Vertrag.

Hier haben Sie Sicherheitskriterien für Kernkraftwerke über 292 Seiten. Das von 2009. Nach

dem Unfall in Fukushima wurden die auch noch verschärft.

Sicherheitskriterien für Kernkraftwerke (bmuv.de)

Ich brauche nur die Personenüberwachung erwähnen. Wir haben hier für die Messung des Strahlung einen Dosimeter, einen Ring und elektronische Dosimeter, die man alle mit sich tragen muss. Dazu noch muss man mindestens 2 Dekontaminationsdetektor in den Räumlichkeiten zur Verfügung haben. Sich nach Ende der Tätigkeit einmal messen und die Messung eintragen. Das bedeutet insgesamt wird 4x völlig unnötig gemessen. Wir haben die Grenzen seit 15 Jahren nie überschritten und arbeiten nur mit Tc99m. Selbst wenn man eine Strahlung nachweisen könnte, könnte man sowieso nichts dagegen unternehmen. Die einzig sinnvolle Aktion ist hierbei sich mit dem Detektor zu messen, wenn man den Verdacht auf Kontamination hat, weil man sich danach die Hände zumindest waschen kann. Sonst ist der ganze Zirkus völlig umsonst. Man legt auch eine Jahresgrenze von 20 oder 50 mSV fest als ob diese Grenze tatsächlich einen Sinn hat. In Europa ist es 20 in USA 50 mSv als ob die Menschen in USA andere Gene hätten. Man geht von stochastischen Schäden aus, die nie kausal erwiesen werden konnten. Eine Pause legen bringt hier auch nichts. Völlig unnötiger bürokratischer Blödsinn für die Selbstbeschäftigungstherapie und unnötiger Datensammlung.

Außerdem zu Ihrer Info wird Frankreich alle Kernkraftwerke zum Winter in Betrieb nehmen.

„Frankreich nimmt alle seine Kernreaktoren bis zum Winter wieder in Betrieb.“

Nachdem Frankreich von den Umweltfanatikern betrogen und eingeschüchtert wurde, hofft es, dass alle seine Kernreaktoren bis zum Winter wieder in Betrieb genommen werden.

Frankreich nimmt alle seine Kernreaktoren bis zum Winter wieder in Betrieb | OpentheWord.org

Herr Salk….

seit wann haben persönliche Schutzausrüstungen etwas mit Wartung zu tun??

Und seit wann sind sie selbst in eine AKW tätig?? Oder haben Sie einfach den Text irgendeines Kommentators kopiert?

Sie zeigen einen Link zu Euratom (was genau meinen sie damit?), kopieren irgendein Zitat über Dosimeter und gleuben dann, ihr Argument einer angeblich von der Politik übertriebenen WARTUNG sei damit belegt…

Mir kommt es so vor, als werfen sie mal weder ziemich viele Infos zusammen ohne Sinn und Verstand – oder was möchten uns mit diesem Informationskonvolut sagen?

Sehr geehrter Herr Krause,

„Mir kommt es so vor, als werfen sie mal weder ziemich viele Infos zusammen ohne Sinn und Verstand – oder was möchten uns mit diesem Informationskonvolut sagen?“

Was kann ich machen, wenn Sie intellektuell nicht in der Lage sind meine Kommentare zu verstehen? Ich arbeite seit über 20 Jahren im Kontrollbereich und Überwachungsbereich (das sind Strahlenschutzbereiche) jeweils einer Strahlenexposition von 6 und 1 mSv/a.

Ich habe keinen Kommentar kopiert sondern meine eigene Meinung dazu geschrieben. Völlig unnötige und sinnlose Auflagen und wenn man noch mehr recherchieren möchte, habe ich die links dazu angegeben. Es wird auch jedes Jahr immer unsinniger und schlimmer.

Das schönen an Ihren Kommentaren ist, man kann Sie darauf festnageln immer und immer wieder.

Außerdem zu Ihrer Info wird Frankreich alle Kernkraftwerke zum Winter in Betrieb nehmen.

Dieser Satz ist umso bemerkenswerter. Nicht mal EDF kann in seinen Quartalsberichten sowas abdrucken. Aber vielleicht haben Sie ja Info, die die Betreiber nicht haben. Die würden sich über eine kleine Rückinfo freuen.

„Frankreich nimmt alle seine Kernreaktoren bis zum Winter wieder in Betrieb.“

Nachdem Frankreich von den Umweltfanatikern betrogen und eingeschüchtert wurde, hofft es, dass alle seine Kernreaktoren bis zum Winter wieder in Betrieb genommen werden.

Frankreich nimmt alle seine Kernreaktoren bis zum Winter wieder in Betrieb | OpentheWord.org

Frankreich von Umweltfanantiker betrogen und eingeschüchtert, Ja genau und Michael Jackson ist der Zwillingsbruder von Thomas Gottschalk. EDF macht nur das allernötigste an seinen Reaktoren und kann es trotzdem nicht stemmen. EDF ist der Eigentümer von Frankreich.

Noch ein Tipp am Rande. Sie sollten mal ihre Quellen prüfen. Vielleicht hilft Ihnen ja Frau Agnès Pannier-Runacher weiter. Der Betreiber Électricité de France (EDF) habe sich „verpflichtet, alle Reaktoren bis zum Winter wieder in Betrieb zu nehmen“, sagte Energieministerin Agnès Pannier-Runacher am 02.09.2022 nach einer Krisensitzung mit Präsident Emmanuel Macron. Vielleicht sollte Herr Rossi ihr mal die Statistiken der letzten 17 Jahre zur Verfügung stellen. Von wegen alle Reaktoren.. Ich bloß froh das es eine so zuverlässige Technik ist und die Franzosen jetzt für 1 MW 1075 EUR zahlen müssen. Bei betriebswirtschaftlichen Kenntnissen hapert es bei EIKE immer ein bisschen. Hat EDF 40 MRD Schulden müsste so ein Unternehmen abgewickelt werden, wenn es seit 30 Jahren und mehr nicht mehr ohne Subventionen leben kann. In die selbe Tröte mit Subventionen blasen die EIKE Leute doch bei Solar/Wind auch. Zurecht.

Nur, dass Solar/Wind heutzutage nicht mehr subventioniert werden müssen, im Gegenteil: ihr Einspeietarif liegt seit unter dem Börsenstrompreis. Sie sparen uns also wirklich viel Geld. Zudem laufen sie, im Gegensatz zu Franz. AKWs, ziemlich verlässlich. Deutsche Offshore-Windanlagen kommen in diesem Jahr auf mehr Volllaststunden als Franz. Atomkraft… Diese Umstände wurden lange vorhergesagt. Fehlt nur noch, dass jemand ein echtes Endlager braucht…

Und die EEG-Umlage, Herr Kwass? Ach so, die ist ja ab 01.07.22 weggefallen. Sie wird jetzt aus Steuermitteln gezahlt, dann ist es natürlich keine Subvention mehr, oder?

Vor langer Zeit (unsere Kinder und Jugendliche können das nicht mehr wissen) waren die deutschen Touristen die Halbgötter. Sie hatten eine Währung, die sich DM nannte. Damit galten sie überall als reich und wurden ganz speziell von den Einheimischen behandelt.

Dann kam ein Helmut Kohl und meinte, dass die Deutschen noch reicher werden, wenn sie bei einer europäischen Gemeinschaft mitmachen. Die Entwertung des Geldes sollte die Exporte beflügeln und die Deutschen sollten damit reicher werden. Gleich nach der Umstellung fühlte man aber, dass alles doppelt so teuer wurde. Daher hieß die neue Währung „TEURO“. Mit Frau Merkel ging das weiter und mittlerweile ist bei einer Inflation von 10 % Euro weniger wert als der Dollar. Man kann ja immer noch günstig exportiert aber wenn man die Rohstoffe und andere Güter importieren möchte, dann wird es dafür teurer. Wenn dann auch noch mehr importiert als exportiert wird, dann funktioniert das Ganze sogar nicht mehr.

Die deutschen Touristen sind mittlerweile auch nicht mehr die Halbgötter bei den Einheimischen mit dieser Währung, weil die ständig entwertet. Was passiert aber wenn ein Geschäft oder Geschäftsmodell nicht mehr gut läuft und die Gläubiger (das deutsche Volk) ihr Geld nie wieder zurück bekommen können? Wenn man die Schulden nicht mehr zurück zahlen kann, dann ist man entweder pleite und man gibt alles auf oder man eliminiert die Gläubiger, damit man niemandem etwas schuldet.

Tja für welche Lösung würde sich denn der Schuldner wohl entscheiden? Was haben denn die Migranten gemeinsam? Sind sie alle Fachkräfte? Haben sie alle die selbe Religion? Die selbe Herkunft? Eventuell die Rasse? Nein es gibt eine Gemeinsamkeit — > Sie sind alle nicht Gläubige. Diesen Leuten schuldet der Staat nichts. Es gibt sogar Politiker, die meinen, dass es das deutsche Volk gar nicht gibt. Insbesondere die weißen Männer, die sich noch an das Reichtum von früher erinnern könnten. Tja wenn es keine Gläubiger gibt, dann kann man ja auch niemandem etwas schulden. Wenn es das deutsche Volk überhaupt nicht gibt, dann kann man ja auch kein Volksverräter sein. Völlig ausgeschlossen. Ist das nicht toll?

Die Betrüger bleiben immer unbestraft.

Was würde denn passieren, wenn wir überhaupt keine Krisen hätten?

Keine Klimakrise, keine Pandemie, keine Ukraine-Krise, keine Wasser-, Gas-, Energieknappheit sondern nur eine einzige Krise und zwar die Finanzkrise, die sie selber zu verschulden haben. Dann würde sich die Menschheit auf das Problem konzentrieren und die Verantwortlichen dafür diskutieren. Heute diskutieren aber alles andere aber nicht über diese Finanzkrise mit der lockeren Geldpolitik.

Das war übrigens in Zeiten des I. und II. Weltkrieges ebenso. Die Finanzkrise (die Unfähigkeit mit dem Geld umzugehen und alle Verbrecher, die vom korrupten System profitiert haben) wurde verdeckt und durch den Krieg überschattet. Damit hatte man die beste Ablenkung aller Zeiten.

Unsere Gesellschaft wurde so verändert, dass keine Straftäter bestraft werden können. Wir haben unsere bekannte Kuscheljustiz und unsere Justizsystem funktioniert seit Jahren sowieso nicht mehr. Dem Volk hat man ihre Waffen schon vor Jahren weggenommen (in USA noch nicht trotz aller Bemühungen). Die Menschen wurden seit Jahrzehnten dafür dressiert nicht abzurechnen.

Alle Religionen wurden seit es sie gibt dafür missbraucht Gerechtigkeit abzuschaffen. In allen Religionen gibt es das eigentliche Gericht im Jenseits von Gott selber. Die Guten werden belohnt und die Bösen werden bestraft. Das auch für immer. Wenn man gläubig ist („weise“), dann lässt man die Straftaten unbestraft mit dem Gedanken, dass die Bösen sowieso ewig ihre Strafe erhalten. Was könnte man mehr wollen? Man überlässt es dem Gott. Wir mischen uns lieber nicht ein und halten die andere Wange hin (Bibel). Ist ja sowieso schwer Verantwortung dafür zu nehmen.

Was ist wenn es das aber gar nicht gibt?

Hallo Herr Salk,

der Tag ist nicht mehr sehr weit, da werden die Banken ein paar Tage geschlossen sein, danach sind alle Konten auf Digital-Euro oder etwas ähnliches umgestellt und um den Faktor 10 abgewertet. Nur so werden die immensen Schulden, die nicht zurückzahlbar sind, abgeschafft.

Grund für das Desaster ist der Fakt, dass der Westen seit Jahrzehnten über seine Verhältnisse lebt. Die Mehrheit versteht auch nicht, dass Geld erstmal nur Papier ist, dessen Wert sich aus den Waren und Dienstleistungen im Währungsgebiet ergibt. Wird ab heute niemand mehr in der Eurozone arbeiten, bekäme man morgen für eine Mio nicht mal mehr ein trockenes Brötchen, da der Wert Null wäre.

Das Verhältnis zwischen immer mehr gedruckten Scheine einerseits, und immer weniger Warenproduktion (ausgelagert) andererseits, sowie immer weiter, ins unendliche wachsende faule Aktiva-Positionen in den Bilanzen wie irreale Aktienwerte, Schuldscheine, die nie zurückgezahlt werden u.s.w., werden das System zum Einsturz bringen, unweigerlich. Dazu kommen noch: a) Bezahlte Leistungen, die eigentlich Null Wert haben, wie YouTube-Filmchen. b) zig bezahlte Stellen, die Null Werte produzieren, wie Gendergelehrte, Sonderbeauftragte für dies, das und jenes in jeder Gemeinde bis zur Regierung. c) Vernichtung von Infrastruktur, vor allem im grünen Deutschland. d) Wenn überhaupt etwas gebaut wird, dann auf Pump, bezahlen müssen es die Enkeln oder besser, die Inflation frisst die Schulden.

Ich kenne es aus dem Ende der DDR, der Preis der DM stieg in wenigen Jahren von 1 zu 3 auf 1 zu 10. Da die DDR doch im gewissen Umfang immer mehr (gedrucktes) Geld zu Verfügung gestellt hat, wobei die produzierten Werte international immer mehr an Wert verloren haben. Die Symptome sind heute verblüffend identisch, und am Ende kommt das Gleiche: eine andere Währung. Vielleicht Krieg dazu, Unruhen sehr wahrscheinlich.

Dagegen sind alle andere Probleme mickrig, bis auf die Energieknappheit, die das große Problem verstärkt. Ist aber kein echtes Problem, man muss nur das fertige Rohr aufdrehen und schon haben wir genug Gas!

“ Ist aber kein echtes Problem, man muss nur das fertige Rohr aufdrehen und schon haben wir genug Gas!“

So ist es.

Sie glauben wirklich, es liegt am Rohr?? Wie süß….

Uns Sie glauben wirklich, es liegt an Putin?? Wie naiv!

Die Hand die füttert, darf man nicht beißen! Das lernt zum Schluß auch die dümmste Katze, spätestens nach längerem Hungern!

Wenn Putin nicht in die Ukraine einmarschiert wäre, würde das Gas noch fließen.

Hätte der Westen nicht Sanktionen beschlossen, würde noch Gas fließen! Hätte Russland zum Beispiel wegen der Serbien Bombardierung Sanktionen beschlossen, hätte Deutschland schon seit 99 kein Gas mehr!!!!

Sie bekommen aus Ihren Hirnwindungen nicht ausgeblendet, dass die Amis und ihre EU Huren sich alles auf der Welt erlauben können, und der Rest nicken muss! Und können nicht kapieren, dass der Russe diesmal den Mittelfinger zeigt. Der Westen bekommt nicht mal ne ordentliche Gassanktion hin, Putin ist so höflich und hilft. Und dreht einfach zu!

Die Bezeichnung Dunkeldeutschland bekommt langsam Sinn!

Sie müssten im kommenden Winter das Dach anzünden, damit die Solaranlage aus dem Feuerlicht Strom produziert! Viel Spaß!

Wie jeder weiß, waren auch die Sanktionen eine Reaktion auf Putins beide Einmarsche in die Ukraine, 2014 und 2022. Ich denke es ist hier wirklich wichtig, den zeitlichen Ablauf nicht immer ducheinander zu würfeln Herr Georgiev. Die meisten können sich gottseidank noch selbst sehr gut daran erinnern, wodurch ihre lächerlichen Propagandaversuche natürlich voll ins Leere laufen. Sagen sie, für wie blöd halten sie ihre Mitmenschen eigentlich?

Wenn Putin nicht in die Ukraine einmarschiert wäre, hätte es keine Sanktionen gegeben und das Gas würde noch fließen.

Ist es so besser, Herr Georgiev?

Übrigens, auch EIKE hat dies offenbar verstanden und beschreibt Poutine’s Spielchen ganz unverblümt: Putin spielt „Spielchen“ https://eike-klima-energie.eu/2022/09/04/woher-kommt-der-strom-ein-tiefpunkt-der-energiewende/

Krause, nicht Putin hat Deutschland zu Sanktionen gezwungen, sondern die USA! Das können Sie aber mit Ihrem bedauernswerten Wissen und Denkvermögen nicht erkennen!

Es beginnt schon damit, dass Sie jeden grundlosen Krieg mit Ermordungen von Staatchefs durch die USA zujubeln, den Russen aber das Recht absprechen, ihr Land und ihre Bürger zu sichern.

Ich erinnere: Ende letzten Jahres hat Biden alle NS2 Sanktionen beendet und zugesichert, er hat eine 100% Möglichkeit, NS2 zu verhindern. Hat ja auch geklappt. Nicht die Sanktionen sind wegen den Krieg verhängt worden, sondern ein Krieg musste her, damit Sanktionen rechtfertigt werden können.

Mit Scheuklappen nicht erkennbar, mit Ihrem Wissen schon gar nicht.

Nein. Oder meinen sie etwa, die EU hätte diesen Angriff ohne die USA einfach unkommentiert so geschehen lassen?? Die Sanktionen haben wir schon ganz alleine beschlossen, und völlig zurecht!

Gas-Sanktionn gab es aber meines Wissens nach nicht. Sogar die Gas-Bezahlung über die Ganzprombank wurde ja explizit von Sanktionen ausgenommen?! Welche Gas-Sanktionen gegen Russland gibt es denn aktuell, Herr Georgiev?

Sie kennen keine Gas-Sanktionen?

Sie sind ein Komiker krause! Glauben Sie wirklich, dass NS2 in Betrieb gegangen ist und liefert? Und Gazprom Germania nicht enteignet wurde? Noch nie das Gejammer über Abhängigkeit von russischen Gas gehört? Das bedeutet auf Deutsch: Wir als Amerikaner haben das Sagen und dulden nicht, dass die wirtschaftliche Konkurrenz aus Europa einfach mit billiger Energie sich Vorteile verschafft! Habt gefälligst teures LNG zu nehmen! Und die ganze Diskussion findet nur deshalb statt, weil man nicht vom Westen her vollständig zudrehen kann, sondern rumeiert! Nun hat sich das erledigt, den Willen des Westens hat Putin durchgesetzt.

Und ich freue mich darauf, wie Sie im versuchen, die Hände an Ihrer Super-Solaranlage aufzuwärmen!

Sie können mich in Belarus besuchen, wenn es Ihnen in Deutschland zu kalt und zu dunkel wird!

Noch Einen krause:

Wenn man den Ukraine Konflikt genauer betrachtet, findet man auch Gründe für den russischen Einmarsch. Demgegenüber gibt es beim besten Willen nicht den geringsten Grund für die USA im Irak (als ein Beispiel) einzumarschieren! Haben Sie Sanktionen gefordert und erwartet? Natürlich nicht! Das Weltgeschehen basiert bei Ihnen auf 2 Grundsätze: Der Ami hat immer Recht! und: Der Russe ist immer schuld!

Wie schon oft gesag: sie sind hier im ganzen Forum der einzige, der regelmäßig vom russischen „Untermenschen“ schreibt – sonst überhaupt weit und breit GAR NIEMAND! Woher dieser Minderwertigkeitskomplex?

Und diese immer wiederkehrende Mär von wegen der Westen hätte Russland ausgenommen: wo? wie? wann bitte? Das ist doch alles Murks…

Sie widersprechen sich auch ständig selbst in ihrer „Argumentation“, offenbar merken sie das gar nicht: sie schreiben NS2 wurde nicht in Betrieb genommen – gleichzeitig behaupten sie, es gäbe Sanktionen gegen NS2. Na watt denn nu?

Sie schreiben, Deutschland würde auf Geheiß der USA alles machen, schreiben dann vom Irak-Krieg…. Lieber Herr Georgiev, wussten sie schon, dass Deutschland sich damals GEGEN DEN WILLEN DER USA nicht an diesem Krieg beteiligt hat? Sie widerlegen ihre eigenen Behauptungen (USA-Abhängigkeit, Ami befiehl wir folgen dir) in einem einzigen Satz. Merken sie das nicht?

„Europas Stromkrise überholt die Gaskrise“

Eigentlich müsste es heißen – Europas Finanzkrise überholt alle Krisen. Die Experten wie Dr. Krall rechnen bis Ende des Jahres mit einer Inflation von 30 %. Zwar behauptet Frau Lagarde die Inflation hätte etwas mit Klimawandel zu tun aber ihre lockere Haltung mit dieser lockeren Geldpolitik wird sie nicht so lange halten können, wenn die Inflation 30 %, 100 und später die 200 % Marke erreicht. Glaubt dann noch Jemand, dass die Elite immer noch so cool bleiben kann???

Sie sind eigentlich jetzt schon in Panikmodus und versuchen es wegzustecken aber wenn es richtig kocht, dann möchte ich mal sehen wie die Leute reagieren. In solch einem Panikmodus bei 100 oder 200 % Inflation und massiven Zahlungsausfällen der Schuldner sowie Pleiten der Unternehmen und Banken kann man auch gar nichts vernünftiges mehr auf die Beine bringen. Für strukturelle oder sogar europäische Problemlösungen ist der Zug schon längst abgefahren.

Wie könnte denn der Kampf gegen die Inflation überhaupt aussehen? Genauso wie die FED müsste die EZB die Zinsen erhöhen. Das würde bedeuten, dass einige Schuldner nicht mehr zahlungsfähig sind und die Banken durch Zahlungsausfälle in Schwierigkeiten kommen. Insbesondere in verschuldeten Länder wie Italien, Griechenland, Spanien müssten eigentlich die Zinsen viel höher sein. So war es vor der EU, damit sich diese Länder nicht weiter verschulden. Wenn die zahlungsunfähig werden, müsste die EU sich überlegen, wie man dagegen vorgehen kann wie das schon vor Jahren bei Grexit diskutiert wurde. Diese Länder müssten sich dann eigentlich von der Währung EU abkoppeln. Das bringt die Banken wieder in Schwierigkeiten, die dann wohl gerettet werden müssten.

Welchen Kampf liefern wir aber ab? Gar keinen !! Man fährt mit voller Geschwindigkeit gegen die Wand. Wer soll uns dann helfen? Mit welchem Zauber soll das Problem gelöst werden?

Es wird nichts dagegen getan aber irgendwie soll die Inflation aber weg. Wir warten auf einen Wunder.

Europas Finanzkrise überholt alles vorstellbare und es wird nicht lange dauern, wenn ganz Europa in Panikmodus versetzt wird. Dann funktioniert hier gar nichts mehr. Ich möchte wissen ob Frau Lagarde dann immer noch so ruhig bleiben kann. Nächstes Jahr ist hier die Hölle los.

„Wie könnte denn der Kampf gegen die Inflation überhaupt aussehen?“

Durch QE, Herr Salk! Wissen Sie, was QE ist? Mit QE kann man die Zinsen anheben und gleichzeitig seine notorischen Schuldner weiterhin mit billigem Geld versorgen.

„Durch QE, Herr Salk! Wissen Sie, was QE ist? Mit QE kann man die Zinsen anheben und gleichzeitig seine notorischen Schuldner weiterhin mit billigem Geld versorgen.“

Sie meinen Quantitave Easing? Wo soll denn das Geld dafür herkommen? Es wird gedruckt und das führt zu mehr Inflation. Außerdem tun die EZB und FED das bereits. Es bringt selbstverständlich nichts sondern fördert weiter die Inflation.

„Nachteile des Quantitative Easing

Das Anwerfen der Notenpresse hat aber auch Nachteile: Zum einen wird dadurch die Währung belastet, was zwar den exportierenden Unternehmen hilft, jedoch beim Verbraucher auch zu einer Abwertung der Ersparnisse führt. Zum anderen müssen durch die Währungsschwäche importierende Unternehmen tiefer in die Tasche greifen, da sich ausländische Waren und Rohstoffe oft verteuern.“

Na dann: Zinsen hoch und die QE-Länder pleite gehen lassen. Ist auch eine Option, tatsächlich. Aber ob die unseren Ersparnissen und Preisstabilität zu Gute kommt? Das wissen Sie wahrscheinlich besser als ich.

Schauen Sie sich doch die Reaktion der Regierung auf die Finanzkrise an.

Sie sind immer noch in Wahlkampfmodus und so wird es durch die Krise gehen.

Alle Parteien wollen sich bei den „Entlastungen“ überbieten. Das ist bloß eine Show, um den Bürgern zu zeigen welche Partei die hilfsbereiteste Partei der Welt ist. 9 EU ticket ist ein Beispiel. Ist eine gewisse Eigenbuße, weil sie alleine für diese Krise überhaupt verantwortlich sind. CDU/CSU, SPD, die Grünen und die FDP. Niemand sonst. Dabei zahlen die Deutschen, die höchsten Steuern der Welt. Belgien dürfte schon überholt sein. Keine Partei spricht aber von weniger Steuern gerade bei erhöhten Energiepreisen und der Inflation, die sie selbst zu verschulden haben. Eigentlich sollte man die Steuern gerade jetzt fast abschaffen. Keine Rede davon. Für Habeck gibt es ja kein Volk. Das deutsche Volk existiert ja nicht und deswegen kann man von Verrat an Volk nicht reden. Man kann ja schließlich nicht etwas verraten was es gar nicht gibt nicht wahr. Das Volk existiert nur wenn man Steuergelder auftreibt, die die Regierung dann für eigene Zwecke aus dem Fenster rausschmeißen kann. Wenn es um Steuern geht, dann gibt es ein deutsches Volk, das nämlich die höchsten Steuern der Welt bezahlt.

„Durch QE, Herr Salk! Wissen Sie, was QE ist? Mit QE kann man die Zinsen anheben und gleichzeitig seine notorischen Schuldner weiterhin mit billigem Geld versorgen.“

Inflation mit QE bekämpfen. Ja, so dumm kann man sein.

Was wäre Ihre Lösung? Zinsen hoch und Italien pleite gehen lassen?

„Was wäre Ihre Lösung? Zinsen hoch und Italien pleite gehen lassen?“

Ob das die Lösung ist, ist fraglich. Aber das wäre zumindest ein Widerstand oder Kampf gegen die Inflation. Es wäre auch der richtige Weg für die Sanierung der EU.

Herr Kwass,

Ich verstehe aber nicht warum Sie sich als Gehirngewaschener Sorgen um die Inflation machen.

Wenn die Währung entwertet, kann Deutschland besser exportieren und wird dadurch reicher. Deswegen sind wir ja von der Schrottwährung DM auf EU umgesattelt, damit Frau Merkel uns reicher macht. Sowie die Türkei jetzt. Die haben mittlerweile 100 % Inflation und werden immer reicher, weil sie die Währung entwerten und besser exportieren können.

-Ironie off–

Inflation und Abwertung einer Währing ggü. anderen Währungen gehen zwar oft Hand in Hand, sind aber unterschiedliche Vorgänge. Die Güter von exportstarken Ländern werden durch letzteres natürlich international preiswerter und wettbewerbsfähiger, daher können solche Länder auch einfacher ihre Lohnniveaus anheben, als exportschwache Länder.

Ich persönlich investiere in inflationsgeschützte Anlagen, wie beispielsweise Solar-, Wind- oder Biogasanlagen. Die gleichen den allgemeinen Kostenanstieg derzeit mehr aus, als nötig wäre. Sollten Sie auch machen, dann bleibt Ihnen noch was von Ihrem Ersparten!

„Die Güter von exportstarken Ländern werden durch letzteres natürlich international preiswerter und wettbewerbsfähiger, daher können solche Länder auch einfacher ihre Lohnniveaus anheben, als exportschwache Länder.“

Das ist ja genau die Logik. Deutschland ist ein exportstarkes Land oder das Exportland überhaupt und profitiert von billigem Geld wie die EU im Vergleich zu DM. Also werden wir jetzt alle reicher oder nicht?

Das hat man doch die ganzen Jahre den EU-Kritikern vorgeschoben. Mal schauen ob das so toll ausgeht und wir immer reicher werden.

Oh jeh, auch da ist das Geld dann futsch.

Was soll auch schon sicher sein vor der Politik, und Inflationssicher sind solchen Anlagen sicherlich nicht.

Bitte hier nur unter vollem Klarnamen posten, siehe Regeln.

Echt? Wie hoch ist denn die Inflation meines selbst erzeugten und selbst verbrauchten Solarstrom? Solange man nicht mit variablen Zinsen finanziert, inflationiert da goar nichts… Und wenn Energiepreise stärker als alles andere inflationieren ist man auf der relativ sicheren Seite wenn man Energie verkauft… Meinen Sie nicht?

Admin, warum wurde meine Antwort auf Peter Zingas Beitrag gelöscht?

Wurde nicht gelöscht, nur bei der Freigabe übersehen. Ist jetzt erledigt.

Die Gaspreise steigen drastisch seit Mitte 1921 (…einundzwanzig!), schreiben Hausverwaltungen. Menschen, insbesondere mit knapper Kasse, werden in den Kältetod getrieben. Der Klimawandel, falls es ihn gibt, könnte ein wenig Erleichterung verschaffen und einige Menschenleben retten. Aber sogar den Klimawandel missgönnen uns der Globalismus und seine giftgrünen Vollstrecker; sie bestehlen uns sogar zusätzlich für ihre „Klimarettung“, obgleich sie ein zusätzlicher Todesstoß ist, sofern Menschen das Klima überhaupt nennenswert beeinflussen können.

Tippfehlerkorrektur: 2021

Da gibt’s nur eine Strompreisbremse, die funktioniert: PV-Anlage aufs Dach und Batteriespeicher in den Keller. So man seinen Strombezug nachhaltig zu 70 – 80%.

Herr Kwass.Solche Aussagen sind Taschenspielerticks. Wir haben seit 17 Jahren eine PV Anlage und verkaufen den Strom, zu sehr hohen Preisen. Dadurch hat sich das gerechnet. Die heutigen Anlagen sind sicher etwas preiswerter, nur im Winter,wenn sie den Strom am meisten benötigen bringt die Anlage am wenigsten Ertrag. Die Kosten für die Erstellung der Anlage,dürften je nach Größe bei 25000 bis 30000 Euro liegen. Selbst wenn alle Hauseigentümer das Geld zur Verfügung haben, müssen Sie die Kosten den Erlösen gegenüber stellen. Dazu gehören Abschreibungen ggf Kapitalkosten, etc. Kaltstartfähig ist eine normale PV Anlage auch nicht. Nun stellt sich die Frage,wieviel kostet bei Berücksichtigung aller Kosten eigentlich die KWh Strom? Das auch unter Berücksichtigung,dass der Speicher nur eine sehr begrenzte Zeit funktioniert. Rein betriebswirtschaftlich ist derzeit solch eine Anlage, alles andere als sinnvoll.

Ja, das denke ich auch, dass die in den letzten 17 Jahren etwas günstiger geworden sind, so um die 80% etwa. Dasselbe gilt für Batteriespeicher, da gelten auch nicht mehr die Preise von vor 17 Jahren. Außerdem hat ein Modul heutzutage nicht mehr 150W wie vor 17 Jahren, sondern in der Regel mehr als 300W.

Sie kommen heute, wenn Sie die PV-Anlage auf 20 Jahre rechnen und den Batteriespeicher auf 10 Jahre auf unter 30ct./KWh „PV-Strom bei Nacht“.

Aber, da Ihre Anlage ja auch bald aus dem EEG fällt nach 20 Jahren sollten Sie wissen: die PV-Anlagen halten deutlich länger als „nur“ 20 Jahre. Es gibt Anlagen in Deutschland, die laufen nun schon seit 45 Jahren!

Auch Sie werden sich einen Batteriespeicher kaufen sobald Ihre Anlage aus dem EEG fällt. In diesem Fall lohnt sich der Speicher nämlich immer.

Haben sie schon daran gedacht, ihr System an Bedürftige zu spenden.

Und kaufen sie gleich noch mehr. Es gibt genug die es brauchen.

Danke für ihre Spenden.

Sie werden lachen, ich spende bereits: der Einspeisetarif meiner bescheidenen Dachanlage liegt weit unterhalb des derzeitigen Strompreises. Mein Überschussstrom kommt damit der Allgemeinheit zu Gute, indem ich unser EEG-Konto fülle. 17 Milliarden Euro lagen dort inzwischen drauf, Stand Ende Juli: https://www.netztransparenz.de/EEG/EEG-Konten-Uebersicht

Damit könnte man 30 GW Batteriespeicher bauen. Das entspricht etwa der Leistung all unserer Gaskraftwerke.

„Damit könnte man 30 GW Batteriespeicher bauen. Das entspricht etwa der Leistung all unserer Gaskraftwerke.“

Was denn nun? Einen Batteriespeicher, der 30 GW Leistung abgeben kann? Wie lange kann er das? Oder einen Batteriespeicher mit 30 GWh Kapazität? Der könnte dann die Gaskraftwerke für 2 – 3 Stunden ersetzen.

Meine Angaben bezogen sich auf Leistung. Standardmäßig geht man immer von 1C aus, C2 ist aber neuerdings auch immer mehr in Trend. Und genau, die meisten Gaskraftwerke liefern ja nur 2 bis 3 Volllaststunden pro Tag. Dabei peaken sie mehrmals verteilt über den Tag. Das könnte man wunderbar mit Batteriespeichern abdecken, die dann halt mehrmals pro Tag zykeln.

Also ich besitze seit 2 Jahren eine PV-Anlage mit Speicher und kann sagen, dass eine Autarkiequote von maximal 60Prozent erreicht werden kann. 2021 waren es 54 Prozent. Wenn man noch heizen will mit Wärmepumpe, wird die Quote noch drastisch sinken, da im Winter die PV-Leistung teilweise gegen Null sinkt und der Speicher nicht genutzt werden kann. Also 80 Prozent werden sie nur mit einer enorm großen Anlage erreichen mit riesigen Kosten, die dann den Strompreis pro kWh ihrer Anlage in die Höhe treiben wird. Autark wird man mit einer PV-Anlage niemals. Das sind Versprechen, die niemals umgesetzt werden können! Da wird Wasserstoff auch nicht helfen. Vielleicht wenn sie ein enorm großes Grundstück haben. Um solche Autarkiequoten zu erreichen bräuchte ich die Nachbargrundstücke. Also die Energiedichte ist auch mit neuen Modulen so gering, dass der Platzbedarf die üblichen Grundstücksgrößen bei weitem übersteigt.

Immerhin haben Sie damit 60% Ihres Strombezugs reduziert – wie gesagt: die beste Strompreisbremse, die es gibt!

Bei mir sind es knapp 30 kWp, das passt heutzutage auf 150-180 qm Dachfläche. Ich hatte noch nie einen Tag, an dem mein Batteriespeicher nicht voll zykelte.

Dann sollte man dochmal daran gehen, dass die mehr als 40 Millionen Haushalte in Deutschland sich so eine Anlage auf ihr 150 qm-Dach bauen lassen. Geht doch, man muss es nur wollen.

So ist es! Wir sollten die Einspeisetarife deutlich erhöhen, das könnte helfen.

„Bei mir sind es knapp 30 kWp, das passt heutzutage auf 150-180 qm Dachfläche. Ich hatte noch nie einen Tag, an dem mein Batteriespeicher nicht voll zykelte.“

Nunja. ALDI bei uns hat ne große Dachanlage und ne Anzeigetafel gleich neben dem Flaschenautomaten. Sonnig, im Vorjahr Mittags Ende Juni Leistungsanzeige knapp 130 kW.

12.12. 21, 13:00 bewölkt: 2,8kW; Das nehme ich mal als Referenz.

Sie zykeln also volle Pulle auch mit reichlich 600W.

Wie viele Stunden hat die Aldi-Anlage denn diese Leistung erbracht? Man zykelt nämlich per Definition Energie, und keine Leistung, das sollten Sie eigentlich wissen Herr Müller. Auch 600W speichere ich gerne weg für ein paar Minuten, wo ist das Problem? Über den Tag verteilt kommen bei mir immer mehrere kWh zusammen, auch im Winter.

Ich finde es immer lustig, wenn man einen satirischen Beitrag schreibt, der dann ernst genommen wird. Aber man muss ja schließlich in diesen Zeiten noch etwas zum Lachen haben.

„Wie viele Stunden hat die Aldi-Anlage denn diese Leistung erbracht? Man zykelt nämlich per Definition Energie, und keine Leistung, das sollten Sie eigentlich wissen Herr Müller.“

Herr Kwass, Sie sind nicht in der Lage, aus einer Tageshöchstleistung die mögliche Energieerzeugung an einem solchen definierten Tag (Witterungsbedingungen inklusive, die habe ich genannt) abzuschätzen? Sowas habe ich mir gedacht. Aber: „Schwätze könn se alle!“ und Sie ganz besonders.

Es sind unter diesen ungünstigen Bedingungen nämlich etwa 2,5 kWh.

Sicher bleibt nach dem Hausverbrauch, nach dem Laden Ihres – E- Autos, usw., noch jede Menge übrig für das *zyklen* ihres Speichers. Gaaaanz sicher.

Herr Trilling, würden Sie etwa lieber auf Ihre 60% Strompreisbremse verzichten oder w8e darf man Ihre Satire verstehen?

Herr Müller, da müssen Sie sich täuschen, schauen Sie hier gibt’s die Minomum-Erzeugungswerte für Solar je nach Jahr: https://energy-charts.info/charts/energy/chart.htm?l=de&c=DE&chartColumnSorting=default&interval=day

Solar lieferte demnach das letzte Minimum am 04.01.2022 mit knapp über 10 GWh. Da wir damals um die 50 GWp PV-Kapazizät hatten, konnten die Anlagen an ihrem schwächsten Tag also etwa 0,2 Volllaststunden liefern. Bei der 130 kWp Aldi-Anlage müssten das dann 26 kWh sein Oder glauben Sie, die Anlage produziert genau den Wert über eine Stunde, den Sie gerade zufällig ablesen?

Am 12.12.21 betrug die PV Leistung deutschlandweit übrigens 16 GWh. Wäre die Aldi-Anlage durchschnittlich ausgerichtet, hatte sie an diesem Tag also um die 40 kWh produzieren sollen, und nicht 2.5 kWh… Wie kommen Sie nur auf sowas?

Das Mindeste, was mit meine Anlage bisher jemals lieferte waren 9,3 kWh. Auch das reicht jedoch für meinen Speicher (den die meisten Nutzer ohnehin zu groß dimensionieren).

Ihrer Anlage, 30kWp, war gemeint. War doch offensichtlich…

Hier haben Sie aber definitiv die 130 kW-ALDI-Anlage gemeint!

Ich tippe mal auf einen Ablesefehler – statt 2,5 stand sicher 25 kW auf der Anzeigetafel. So wird ein Schuh draus. Vielleicht war bei ihrer Flaschenabgabe auch noch Karlskrone über. So werden zwei Schuhe draus….

Sie lügen sich in die eigene Tasche Kwass! Eine Dachanlage hat kaum mehr als 4 KW Leistung (Peak) und eine Batterieanlage 5-7 KWh. Wenn an Winterabenden 2 Herdplatten laufen, dazu die Waschmaschine und gesaugt wird, zieht man schnell 10 KW, auch ohne Wärmepumpe. Selbst wenn die Batterie voll wäre, was im Winter ganz selten der Fall sein wird, ist es nach rund 30 Minuten vorbei mit dem eigenen Zappelstrom. Für größere Haushalte brächte man schon Fußballfelder von Solaranalegen und entsprechende Batterien, mit einem Aufwand im 6-Stelleigen Bereich.

Im Dunklen frieren kann man auch ohne Solaranlage

Nein, Herr Kwass, ich verzichte überhaupt nicht. Meine erste Fotovoltaikanlage ging bereits 2010 an’s Netz. Mittlerweile betreibe ich 3 solcher Anlagen. Ich weiß aber genau, dass ich in dieser Hinsicht zu den wenigen Privilegierten in diesem Land gehöre. Sie tun ja immer so -und darauf bezog sich meine Satire- als wenn alle deutschen Haushalte das tun können, was wir beiden machen. Dazu kommt noch, dass Sie mit einer gewissen Arroganz den nicht so Privilegierten hier ständig die „lange Nase“ zeigen.

Erstaunlich, dass Frankreich bei den prognostizierten Strompreisen bzw. den hohen CSS-Werten, falls letztere ein zuverlässiger Preis-Indikator sind, nicht mehr von seinen KKWs profitiert. Und bei uns, was regelmäßig vergessen wird, explodierten auch die Ölpreise – ähnlich wie beim Gas, bei dem sich unsere Regierung vor einem kalten Winter fürchtet.

Die KKW haben eben derzeit neben Wartungs- auch enorme Kühlprobleme, und zwar in ganz Europa

Was jetzt passiert, ist die logische Folge der Energiepolitik der letzten Jahre.

Es wurden konventionelle KW so lange ausgedünnt, bis jene Grenze erreicht ist, in der die sog. Erneuerbaren die Lücke nicht mehr schließen können. Ab dem Moment haben die Konventionellen den Preisjoker in der Hand. Sie verdienen sich krumm und dämlich, weil sie eben gebraucht werden. Schließlich hängen weit über 90% der Primärenergie von konventionellen Energieträgern ab. Sie können verlangen, was sie wollen. Es gibt für Verbraucher nur die Alternativen, entweder zahlen oder gleich wegen Energiemangel in die Pleite gehen.

Das alles hat die EU-Kommission zusammen mit den nationalen Regierungen zu verantworten! Der Putin-Krieg hat das nicht verursacht, wirkt aber als Katalysator oder Brandbeschleuniger, das zugrundeliegende Prinzip noch klarer und offenkundiger zu machen.

Aus diesem Blickwinkel sollte man das „salbungsvolle Geschwätz“ div. Politiker und –innen beurteilen.

„Es wurden konventionelle KW so lange ausgedünnt, bis jene Grenze erreicht ist, in der die sog. Erneuerbaren die Lücke nicht mehr schließen können.“

Aus dieser Erkenntnis heraus wäre auch SOFORT Abhilfe bei den Strompreisen möglich:

1. Der politische Beschluss, dass thermische Kraftwerke langfristig weiterbetrieben werden dürfen, inklusive Neubauerlaubnis.

2. Kippen des Einspeisevorrangs der *EE*, zumindest derer, die nicht in der Lage sind, kontinuierlich zu liefern.

Die Auswirkungen sind zwar richtig beschrieben, nicht aber die Ursachen! Ich sehe keine Abhängigkeit „von einem feindlichen(!!) Nachbarland“, sondern eine Führung unter völlige geistigen Umnachtung! Zuerst baut man ein Rohr, um den Wettbewerbsvorteil von billiger Energie weiter zu sichern, dann begeht man auf Wunsch der Amerikaner wirtschaftlichen Selbstmord, plus Abschreibung der Rohrinvestitionen und Selbstvernichtung des Wettbewerbvorteils. Wenn man sich ins eigene Fleisch schneidet, dann darf man sich nicht wundern, dass es weh tut! Die offensichtliche Strategie unserer Herrscher aus Übersee, Russland UND Europa gleichzeitig zu schwächen wird als Freiheitskampf propagandistisch dargestellt.

Wo blieben die Sanktionen bei den Angriffskriegen der USA gegen Vietnam, Jugoslawien, Irak, Afghanistan, Syrien, Libyen u.s.w.?

Übliche US-amerikanische sicht der dinge: nicht “ Der derzeitige Konflikt hat das Ausmaß der Abhängigkeit Europas von billigen Kohlenwasserstoffen aus einem feindlichen Nachbarland deutlich gemacht. Die Kürzung der russischen Lieferungen an Europa war der Hauptgrund für den Anstieg der Gaspreise in Europa im ersten Halbjahr 2022.“ Russische Kürzung?! Sind es nicht Länder der EU, welche angefangen haben, russische Energieträger aus ideologischen Gründen zu sanktionieren?! Ist es eine Lüge zu behaupten, dass billige und zuversichtliche russische Energieträger mindestens 40 Jahren der Deutschen höhere Lebensstandart sicherte?! Dass Russland fast ganze Geld aus diesen Geschäften wieder in der Westen ausgibt und jetzt nicht in der Lage ist, die produkte volständigt zu ersetzen?! Dass „die Abhängigkeit“ nicht einseitigt war?! Und: seit wann ist Rusland ein feindiche Nachbarland z.B. Deutschlands?! Sind es nicht USA, welche verhindert haben, NS2 ins Betrieb zu nehmen? Ales bla-bla… Ausserdem, sind es nicht Die Grünen auf US-Leine?! Das Herausfordern der Ukrainekrise habe zwei Absichten: Vernichtung Russlands und schwächung der EU. Die zweite Absicht geht in Erfülung…

Herr Zinga, da kann man Ihnen nur zustimmen. Der Artikel ist schwachsinniger als selbst die Propaganda der Systemmedien. Russland liefert zum vereinbarten Preis von etwa 292,50 € pro MWh. Solche Demagogen wie Habeck, Bärbock und Gesindel sind es, die die sichere Gasversorgung boykottieren. Und dabei rotzfrech lügen, dass Russland kein Gas liefert. North Stream2 ist bis zum Ventil in Sassnitz mit Gas gefüllt. Man braucht Gazprom nur bitten, den Hahn aufzudrehen.

Ich wüsste auch nicht, dass Russland unser feindlicher Nachbarstaat ist. Lt. UN-Charta Art. 51 hat jedes Land das Recht zur Selbsrverteidigung mit kriegerischen Mitteln. Ob und das gefällt oder nicht, Russland nimmt dieses Recht in Anspruch. Uns in Deutschland geht diese Militäraktion einen feuchten Kehricht an.

die Administratoren von EIKE sollten langsam begreifen, dass wir hier in Deutschland sind und keine Us-Propaganda brauchen.

Dem kann ich nur zustimmen! Die US-Kommentatoren sehen den Konflikt nur aus ihrer US-Sicht, ohne die Probleme der Europäer zu berücksichtigen. Wer hat denn schon am 24.Februar geschrieen, daß das russische Gas abgedreht werden soll?

Da möchte ich doch auch noch meinen Unmut über zumindest den Anfang dieses Artikels äußern und Ihnen, Herr Blaschke sowie Herrn Zinga und Herrn Geogiev, absolut Recht geben. Mehr brauche ich dazu dann auch nicht zu sagen.

Mir war aber so, also würde Russland die Lieferungen tatsächlich von selbst einstellen. Ja, erst vorgestern wieder!!? Oder glauben Sie, das Land kann nicht „Turbine“?? Wie armselig jämmerlich wäre das denn, wenn das Gasland Nummer eins nicht Turbine kann!!? Das müssten Sie als Russenprofis doch wissen: können die das wirklich nicht??