Politische Gefahren niedriger Ölpreise

Politische Gefahren niedriger Ölpreise

Von Matthew Hulbert

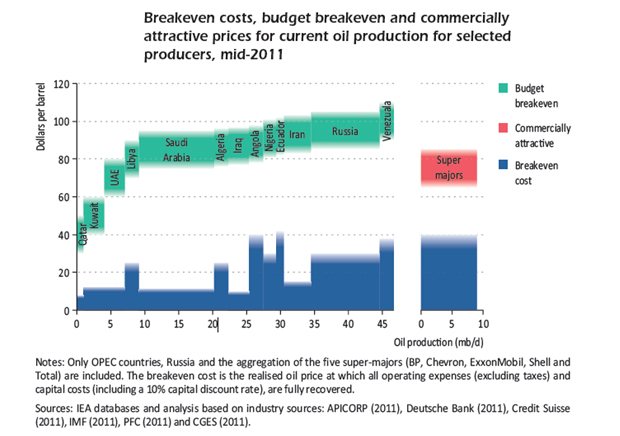

Die Ölpreise sind in den letzten Monaten rapide gefallen. Einige Analysten sagen einen weiteren (steilen) Abfall voraus. Das mag sich gut für die Verbraucherländer anhören, aber es gibt dabei ein Problem. Während die Förderländer noch vor zehn Jahren ihre Haushalte bei rund $30 pro Barrel ausgleichen konnten, benötigen sie jetzt $100 pro Barrel, um zurecht zu kommen. Wenn es mit der Anpassung der Ölpreise so weiter geht, könnten Instabilitäten in allen Förderländern entstehen. Das könnte ironischerweise dazu führen, dass eine Untergrenze gesetzt und die Preise wieder hochgetrieben werden. Eine solche Entwicklung sollte kein Anlass zur Freude in den Verbraucherländern sein. Preise um die $100 pro Barrel sind eine bessere Alternative, als zu erleben, wie Förderländer zusammenbrechen.

Ölbohrausrüstung im Hafen von Abu Dhabi.

Foto: Nial Farell. www.wikimedia.commons. Lic. Creative Commons

Derzeit herrscht Krieg in der Ölwelt. Seit März sind die Preise um 31% abgestürzt, das bedeutet, dass eine Untergrenze kommen muss, und das rasch. Die meisten OPEC-Staaten hofften, dass dies beim letzten Treffen des Kartells in Wien stattfinden würde. Doch die offizielle Fördermenge wurde bei 30 Mio Barrel pro Tag gehalten. Nach Abflug der Delegierten von Schwechat glaubte man, Saudi Arabien würde die Ventile schließen und die inoffizielle OPEC-Förderung von 31,8 Mio Barrel pro Tag mit dem offiziellen Ziel abgleichen.

So weit, so gut. Man muss aber wissen – besonders Iran, Venezuela, Algerien sollten das wissen – wie schnell die Saudis preislich heruntergehen und den Markt ausbalancieren können. Da die Brent-Preise schon unter $100 liegen und die WTI-Preise (WTI=West Texas Intermediate) noch tiefer, werden die OPEC-Falken sehr nervös. In den Nicht-OPEC-Förderländern wie in Russland und Zentralasien noch nervöser. Unter der Annahme, dass die Nachfragedynamik in Asien nicht drastisch an Tempo gewinnt, können wir mit drei aufeinanderfolgenden Entwicklungen rechnen.

Die erste ist ein internationaler Preiskrieg zwischen allen Förderländern, um die Saudis dazu zu bringen, die Ventile weniger zu öffnen, um die Preise zu erhöhen. Das wird schwierig sein, weil Riad ein eigenes strategisches Ziel hat, über einen längeren Zeitraum moderate Preise deutlich unter $100/Barrel zu verfolgen.

Die zweite: Falls die Ölfalken den Preiskrieg verlieren, wird ihr politisches Geheule verstummen und ein Rohöl-Preistrend wird sich etablieren. Die Staaten der Ölfalken werden ihre Staatsausgaben kürzen müssen, was zu einer neuen Runde von Protest und, was noch wichtiger ist, von verschärfter heimischer Unterdrückung führt.

Unter der Annahmen, dass die Repression nicht mehr so ‚effektiv‘ in den Förderländern ist, könnte es zu einer dritten und weit beunruhigenderen Entwicklung kommen: Förderländer, die unter politischem Druck und in Krisensituationen stehen, werden zu beliebigen Preisuntergrenzen greifen. Der tatsächliche Preis des Rohöls wird dann mehr von politischen Unruhen mit Auswirkungen auf die Produktion bestimmt, als durch aktive Zurückhaltung bei der Förderung.

Es ist sehr unwahrscheinlich, dass das ein guter Weg für das “Globale Energiesystem” wäre.

Der Ausgangspunkt: Die Tücken bei der Preisfestsetzung

Die derzeitigen Spot-Preise mögen besorgniserregend für die Förderländer sein, aber die wirkliche Frage ist, wie lange die Preise im Keller bleiben werden. Auf den ersten Blick hat es die OPEC niemals so gut gehabt, wie derzeit. Die Brent-Preise waren zwischen Januar bis Juni auf historischen Höchstständen bei $114/Barrel. Das Problem ist, dass sich die OPEC-Staaten an die hohen Preise gewöhnt haben. Wenn die Durchschnittspreise nicht weiter über $100/Barrel bleiben, werden sich Finanzlöcher zeigen – auch schon bei Preisen um die $80-90/Barrel. Es ist eine unangenehme Feststellung, wie schlecht die mit Ressourcen gesegneten Länder während der vergangenen Jahre mit ihrem Reichtum gewirtschaftet haben. Das neue $100/Barrel-Niveau entspricht dem $30/Barrel-Niveau aus den frühen 2000ern, das die Förderstaaten politisch stabil hielt.

Iran, Russland and Venezuela haben ausgeglichene Haushalte bei Preisen von über $110/Barrel. Ekuador ist bei dreistelligen Preisen ausgeglichen, Bolivien, Argentinien und Mexiko sind in ähnlich prekärer Lage. Nigeria, Angola and Algerien geht es wie allen Afrikanern. Den kaspischen Staaten fehlt Geld, wenn die Preismarke unter $100/Barrel liegt, während Libyen und Irak wirklich jeden Dollar brauchen, um ihre zerstörten Staaten wieder aufzubauen. Aber was vielleicht noch schlimmer für die Förderländer ist: Die Unsicherheit über die zukünftige Preisentwicklung ist enorm. Wenn es so weitergeht, sieht es immer mehr nach einem bevorstehenden geoökonomischen Unfall aus.

Normalerweise schaut man bei Schwierigkeiten auf die Golf-Staaten, und erwartet besonders von Saudi Arabien, die Lieferungen zu beschränken. So ist es 2009 geschehen. Riad kürzte die Produktion um bis zu 35%, noch dazu während eines massiven $2-Billionen-Programms von China, um die Weltwirtschaft wieder in Gang zu bringen. Diese vertrauensbildende Maßnahme funktionierte; der überall ausgerufene ‚Rohstoff-Super-Zyklus‘ war sofort wieder da, die Händler deckten sich mit langfristigen Ölkontrakten ein – das führte zu Preisspitzen von $128/Barrel im März 2012.

In Wahrheit hatte es keine Engpässe auf der Bedarfsdeckerseite gegeben, doch die nagenden Zweifel auf der Verbraucherseite hörten nie auf. Jetzt ist die Ernüchterung eingetreten: Es gibt Probleme mit der immer stärker fallenden Nachfrage. Die Parallelen zu 2008 sind schön zu sehen: Damals gab es einen boomenden Rohstoffmarkt mitten in der finanziellen und wirtschaftlichen Krise. Aber anders als 2008, als man annahm, dass die Staatshaushalte den Schwierigkeiten auf der privaten Seite abhelfen könnten, ist es nun viel schlimmer, genauer gesagt, die Solvenz der Zentralbanken wird von den Märkten direkt getestet. Es gibt keinen letzten rettenden Kreditgeber (lender of last resort) und kein Sicherheitsnetz, auf das man zurückfallen könnte.

Die Eurozone ist am Ende, die USA bauen ironischerweise ihre Wirtschaft auf ihrem eigenen Energie-Boom auf. Die einst in die Regierungsfonds des Mitteren Ostens fließende überschüssige Liquidität bleibt zu Hause. Aber der die Ölhändler am meisten verunsichernde Markt ist China.

Unter dem Strich: Die lebenswichtige ‚Chirabia‘ Beziehung , die für die Lieferländer 2009 so gut funktionierte, wiederholt sich 2012 nicht im gleichen Maßstab.

Trotz Chinas unbedeutenden 25% Schulden bezogen auf das Bruttosozialprodukt und sage und schreibe $3,2 Billionen Fremdwährungsreserven, muss das Land schmerzhaft zur Kenntnis nehmen, dass seine Geld-Goldmine zu einer großen Fehlallokation von Kapital geführt hat. Es muss die höchsten Abschreibungen seit eh und je vornehmen, wenn auch stillschweigend. Beijing bleibt deshalb merklich vorsichtig mit dem erneuten Anwerfen von Anreizmaßnahmen. Gewiss wird China alles tun, um ein Wachstum von 8% einzuhalten, doch man soll keine Wunder erwarten, besonders da Beijing auf die regionale und heimische Nachfrage setzt. Chinas Zukunft liegt nicht mehr in seinen traditionellen Exportkanälen, die mit billigem Geld gespeist wurden.

Erster Akt: Saudische Machtspiele

Was wichtig ist: Auf der Angebotsseite der Gleichung hat Saudi Arabien aus vielerlei Gründen kein kurzfristiges Interesse, die Fördermenge zu kürzen, sogar mit seinen über internationale Häfen aufgeblähten Vorräten. Aus ‘altruistischer’ Sicht betrachtet verschafft billigeres Öl den Verbrauchernationen einen nützlichen Wirtschaftsaufschwung und den Zentralbanken größeren Freiraum für das Drucken von frischem Geld ohne Sorgen vor Inflation. Europas Öl-Import-Rechnung belief sich auf etwa $27 Milliarden im Juni verglichen mit $32 Milliarden im März, ähnlich auch in den USA. Die Nöte der Staatshaushalte macht es auch für Entwicklungsländer leichter, den Treibstoffverbrauch kräftig zu subventionieren. Wenn Riad den Ölpreis in vernünftigen Grenzen hält, könnte der Zusammenbruch der globalen Nachfrage noch einmal abgewendet werden.

Aber hausinterne Motive sind für Saudi Arabien viel zwingender. Riad hat in der ersten Hälfte 2012 über $155 Milliarden eingenommen, und man vermutet bei ihm weitere $500 Milliarden an Barvermögen, um heimischen Druck zu lindern. Die Saudis können sich eine anhaltende Periode von Preisen um die $75-80/Barrel leisten, ohne etwas befürchten zu müssen. Was Riad nicht über den Preis erzielen kann, kann es leicht über die Menge kompensieren, unter der Voraussetzung, dass über 9,5 Mio. Barrel/Tag gefördert werden. Das wird Saudi Arabien beträchtlichen Applaus bei den Verbraucherstaaten sichern, verschafft ihm aber auch die totale Kontrolle über die übrigen Förderländer. Aus dem ganzen Schwarm der OPEC-Falken möchte keiner Abstriche machen, und alle wollen so weit wie möglich weiter bei den Zuteilungsquoten betrügen. Die „Falken“ sind Schwarzfahrer, und das völlig auf Kosten der Saudis.

Das Königreich kann der Schnorrer-Brigade diesen Luxus nicht länger erlauben. Man freut sich darüber, wie der Iran unter dem Gewicht der US-Sanktionen ächzt, die ihn zum Überdenken seiner atomaren Absichten zwingen. Unverhohlen machen die Saudis Anstrengungen, den politischen Einfluss im Libanon, im Irak und im Gaza-Streifen vom Persischen Golf zurück zur Levante zu holen, ganz zu schweigen vom Abschneiden des schiitischen Einflusses auf sunnitische politische Festungen. Dementsprechend ficht man interne Auseinandersetzungen mit arabischen nationalistischen Republiken aus.

Nur am Rande macht man sich Sorgen wegen dem preistreibenden Venezuela, das seine Reserven hochredet. Für Riad ist Russland der Petro-Staat, der zurechtgestutzt werden muss.

Moskau ist ein schmerzender Stachel in Saudi Arabiens Flanke im Mittleren Osten. Es gewährt dem Iran diplomatische Hilfe und liefert Waffen nach Syrien.

Unter Berücksichtigung des russischen Problems des Leerens seiner Reserven ist wohl denkbar, dass Moskau zurückschlägt und bilaterale Abmachungen mit OPEC-Mitgliedern trifft, auch außerhalb der formellen Treffen des Kartells, wie schon 2008 geschehen. Ein niedrigerer Preis ist doppelt besorgniserregend für Präsident Putin. Er schafft nicht nur eine ernste Finanzierungslücke im Haushalt, er macht es auch zunehmend schwieriger, in die Lagerstätten in der Arktis zu investieren, um das Absinken der Produktion zu kompensieren.

Das ist der entscheidende Pfeil in Saudi Arabiens Preis-Köcher – bei niedrigeren Preisen geht es nicht darum, den Mit-Petro-Staaten zu zeigen, wer der Herr im Hause ist, sondern es geht Riad um die größere Schlacht im kommenden Jahrzehnt, um die Sicherung eines 40%-Anteils am OPEC-Markt, während eines vermutlich gleichzeitigen riesigen Wachstums an unkonventionellen Energie-Lieferungen aus dem Nicht-OPEC-Raum.

Bei $100/Barrel–Preisen sind die unkonventionllen Lagerstätten sehr lukrativ, die sich in Russlands extremen Lagen befinden, das amerikanische Schiefer-Öl, die kanadischen Teersände, die australischen Kohleflöze, die brasilianischen Funde in den Pre-Salt-Schichten vor der Küste. (http://www.petrobras.com.br/minisite/presal/en/questions-answers/ pre-salt).

Wenn die Preise auf $90/Barrel herunter gehen, werden die Profite dünner, und bei $80/Barrel marginal. Bei $75/Barrel verabschieden sich die meisten Investoren vom langfristigem Risiko, wie es die schwierigen Produktionszyklen darstellen. Amerikanische Schieferlagerstätten sind sehr schmutzig, kanadische Teersände klebrig, brasilianische Pre-Salts schrecklich tief, Russlands arktische Felder extrem. Selbst bei konventionellen Erschließungen könnten die Investitionen nachlassen. So gibt der tiefere Grund für die Preispolitik der Saudis der globalen Wirtschaft etwas Luft zum Atmen, Riad aber die geopolitische Oberhand über alle Petro-Staaten, und sie radiert alle unkonventionellen Lagerstätten aus den globalen Bilanzen.

Diese Politik könnte für das langfristige Heil der OPEC gut sein, aber sie wäre eine bittere (man könnte auch sagen ‚tödliche’) Pille für einige Kartellmitglieder. Es ist daher zu erwarten, dass mit Klauen und Zähnen (innerhalb und außerhalb) des Kartells gekämpft werden wird, um Saudi Arabien zum Nachgeben und zum Mitmachen bei der Preistreiberei zu bringen. Man wird hart verhandeln und politisch drohen. Als Auftakt für einen breit angelegten Preiskrieg soll Saudi Arabien zu einem Notfall-Treffen nach Wien zurückzitiert werden. Genau diesen Vorschlag hat der Iran bereits auf den Tisch gelegt.

Aber so verzweifelt das alles für die Petro-Falken klingt, es gibt auch Licht am Ende des Saudi-Tunnels. Riad muss die Preise auf etwa $98/Barrel während der kommenden Jahre erhöhen, um $129 Milliarden Sozialausgaben zu finanzieren. Das verkleinert seinen Spielraum für Preis-Manöver. Noch wichtiger: Es muss auch die nahe Lage seiner Mit-GCC-Staaten berücksichtigen. Katar kann am weitesten bis auf $58/Barrel heruntergehen, Kuweit hat Schwierigkeiten bei Preisen tiefer als $85/Barrel, während die Vereinigten Arabischen Emirate ihre Haushalte ernsthaft überarbeiten müssen. Abu Dhabi hat einen ausgeglichenen Haushalt bei $107/Barrel. Das Königreich wird bedächtig vorgehen, um sicher zu gehen, dass diese Staaten nicht auf längere Sicht verdursten, besonders, da der Arabische Frühling eine immer noch sehr starke Bedrohung darstellt. Wenn ein Preisband näher an $90 als an $80/Barrel verfochten wird, ist das eine willkommene Nachricht am ganzen Golf.

So verführerisch auch ein entfesselter Preiskrieg für Saudi Arabien sein mag, um Iran, Russland und die Anderen bluten zu lassen, so wenig kann Riad daran gelegen sein, dass die Golf-Staaten Kollateralschäden erleiden. „Reich an Bargeld“ ist heutzutage ein relativer Begriff, auch für die Golf-Staaten, wenn die Budgets angepasst und die Ausgaben beschnitten werden müssen.

Zweiter Akt: Die Zapfpistolen werden geladen

Hier klinkt sich eine weitere Frage ein, nämlich, wie weit Saudi Arabien fähig ist, die Preise zu steuern, falls die Globalwirtschaft weiter tankt – manch einer würde sagen, es ist schon ein wenig so wie mit Ikarus: Man kommt der Sonne zu nahe, wenn man das $100/Barrel Preisband nicht verteidigt. Citigroup und Credit Suisse meinen, die Preise würden signifikant nach unten gehen (vielleicht bis auf $50/Barrel im dritten Quartal), ohne dass sie den OPEC-Aktionen Beachtung schenken. Das bleibt aber noch abzuwarten. Allein die Tatsache, dass es bereits eine Diskussion gibt über anscheinend so kleine Unterschiede bei den Untergrenzen wie zwischen $100/Barrel vs. $85/Barrel, deutet darauf hin, dass die Förderländer am Abgrund stehen. Kleine wirtschaftliche Preisunterschiede könnten dramatische politische Folgen haben.

Sobald man diese abstrakten Zahlen in politische Realitäten übersetzt, wird das Ausmaß der Bedrohung für die Förderländer klar. Hier kommt die verschärfte Repression ins Spiel, wenn die Petro-Falken merken, dass ein Preiskrieg mit Saudi Arabien nicht zu gewinnen ist. Es geht nicht mehr nur um die immer höheren Sozialausgaben der Petro-Staaten, um deren unruhige Bevölkerungen still zu stellen, man muss auch die Bestechungsgelder für die Bürokraten, die Oligarchen, die Sicherheitsdienste und am wichtigsten, die laufenden Zahlungen für die Unterstützung des Militärapparates einpreisen, der die Zustände absichert. Zur Selbsterhaltung greifen die Petro-Staaten eher zur Repression als zu konstruktiven Reformen, wie 2008/2009 gezeigt.

Die Schlüsselerfahrung der meisten Petro-Staaten aus dem Arabischen Aufstand ist, dass man sich mit Geld für die richtigen Institutionen den Rücken absichert. Präsident Putin hat ein Gesetz gegen Proteste erlassen: das schärfere Durchgreifen auf den Ressourcen-Sektor ist deutlich; Algerien hat seine staatliche Ölgesellschaft ‚gesäubert’; die Autokratie-Staaten in Zentral-Asien haben Blitzwahlen durchgeführt. Kasachstan hat sich die mehrheitliche Kontrolle über jedes neue Pipeline-Projekt verschafft. Hugo Chavez beseitigt alle Widerstände, die seiner ‚lebenslangen’ Präsidentschaft in Venezuela entgegen stehen. Falls es dem Iran nicht gelingt, breite Unterstützung für sein Nuklearprogramm zu bekommen, wird es nicht zögern, die „Straße“ ruhig zu stellen, mit welchen Mitteln auch immer.

Am Golf hat Saudi Arabien klar gestellt, dass es in Bahrain keine Revolution geben wird; Kuwait war sehr erfolgreich beim Unterdrücken des heimischen Opposition; die Vereinigten Arabischen Emirate haben eine private Militärfirma für den ‚Counterterrorismus‘ und zur Erhaltung der Inneren Sicherheit aufgestellt, nur für den Fall, dass die eigenen Soldaten sich weigern würden, für die Machthaber das Feuer zu eröffnen.

Und sogar dort, wo kürzlich Wahlen stattfanden, bleibt die grundsichernde Rolle des Militärs in allmächtiger Präsenz, sei es in Ägypten, Nigeria oder Indonesien.

Je knapper die Haushalte werden, desto wahrscheinlicher wird, dass Reaktions-Mechanismen greifen. Die Waffen bleiben in jedem Fall die erste Wahl, und ganz sicher die letzte Zuflucht

Dritter Akt: Krieg und Chaos

So unerfreulich es auch sein mag, das größere Problem der Förderländer ist, dass die interne Repression keine Garantie mehr für den Erfolg bietet. Es hat nicht bei Gaddhafi in Libyen funktioniert, es wird auf lange Sicht auch nicht bei Assad in Syrien funktionieren. So wild wie die Nachhutgefechte auch gewesen sein mögen, sie waren militärisch nicht entscheidend und der laufenden Kohlenwasserstoff-Produktion nicht förderlich.

Durchdenkt man das Argument, dann wird klar, dass die Masse der Regierungen der Förderländer sich bemüht hat, in der $125/Barrel-Welt zu bleiben, denn sie haben nur geringe Überlebenschancen bei $80/Barrel oder noch weniger.

Und so kommen wir zur dritten Stufe und unseren logischen Schlussfolgerungen

Je tiefer die Preise fallen, desto wahrscheinlicher werden politische Unruhen ernsthafte Lieferunterbrechungen auf der materiellen Ebene erzeugen, mit durchschlagenden Wirkungen auf die Finanzmärkte. Das gibt der Bedeutung „zyklisch“ eine radikale neue Wendung, so weit die Preise und politische Instabilitäten betroffen sind. Aber wenn wir die Förderländer anschauen, findet man kaum einen der größeren Spieler, der zur Zeit nicht auf einem Pulverfass politischer Risiken sitzt.

Mit hoher Wahrscheinlich werden einige der kleineren Spieler zuerst ins Kreuzfeuer geraten.

Am Golf ist Saudi Arabien bereits sehr besorgt wegen Bahrain und dessen östlicher Provinz. Der Zusammenbruch der Staatsgewalt im Jemen wird als interne Angelegenheit auf der saudischen Halbinsel betrachtet.

Im Irak wird es im Norden immer problematischer. Libyen könnte erleben, dass alle Nachkriegs-Ölgewinne rasch verschwinden. Die sudanesische Förderung ist bereits den unlösbaren internen Streitigkeiten zum Opfer gefallen. Kasachstan kann man unter den gegebenen Umständen des Fehlens einer zentralen Ordnungmacht in Zentralasien vergessen, während Nigeria erneute bürgerkriegsähnliche Unruhen bei seinen Konflikten mit Boko Haram hat. Das bedeutet schon einiges, bevor man die unlösbaren Problemen in Zentralafrika und am Horn von Afrika einbezieht. Jede dieser Regionen könnte in einer Politik der “verbrannten Erde” enden, wenn die Finanzlöcher nicht geschlossen werden.

Gehen wir weiter hinauf auf der “Nahrungskette” der Förderländer, dann entdecken wir bei einigen der weltgrößten Spieler das gleiche strukturelle politische Problem, sei es im Mittleren Osten, in Eurasien oder in Lateinamerika. Es gibt Anzeichen dafür, dass eines dieser größeren Öl-Monster die Kontrolle verliert und die Preise dann rapide ansteigen. Das könnten gute Nachrichten für die glücklicheren Förderländer sein, sie könnten auf der Preiswelle reiten und unversehrt bleiben, aber es wäre ein sehr gefährliches Spiel.

Damit sind wir beim wahren Problem – Der Unterschied zwischen den geologischen Kosten der Förderung und den geopolitischen Kosten des Überlebens ist zu groß geworden: Die Förderstaaten können ihn nicht überbrücken, ohne auf drakonische Maßnahmen zurückzugreifen. Wenn dieser ’selbst-korrigierende‘ Mechanismus zwischen Preis und politischer Unruhe anfängt, auf eine informelle Preisuntergrenze hin zu steuern, dann mag das so sein. Wir sollten aber nicht glauben, dass das zu irgend Jemandes Vorteil wäre – auf jeder Seite der Beziehungen zwischen Förder- und Verbraucherland. Ja, es würde zu festen Preisen verhelfen, wenn gewisse Förderländer sich mühsam an rapide ändernde wirtschaftliche Bedingungen anpassen müssen. Aber unter der Annahme, dass immer mehr Förderländer in politische Probleme geraten, wenn die Preise rutschen, zementieren wir nur den ‚too-big-to-fail‘-Status der größten Öl-Produzenten. Zuzuschauen, wie Petro-Staaten wie die Fliegen fallen, wenn die Preise sinken, ist nicht die richtige Lösung, nicht nur weil die Preise wieder hochschießen werden, wenn die Märkte enger werden, sondern auch, weil wir damit noch abhängiger von einer Handvoll von Schlüssellieferanten würden.

Wie wir von früheren Problemen im Irak gelernt haben (2,9 Mio Barrel/Tag), Iran (3 Mio Barrel/Tag), Libyen (1,48 Mio Barrel/Tag), Nigeria (2,4 Mio Barrel/Tag) und auch Venezuela (2,7 Mio Barrel/Tag): Wenn die Dinge erst einmal politisch daneben gehen, braucht es eine sehr lange Zeit, um zu optimalen Produktionshöhen zurückzufinden, wenn überhaupt,. Es ist die Antithese zu dem, was die Verbraucherländer wünschen: ausreichende und austauschbare Liefermengen.

Schlussakt: Die Bühne ist von Leichen übersät

Erinnern wir uns: Es war im März, als wir erlebten, wie schlecht die OPEC aufgestellt ist, um den Markt am oberen Ende zu dämpfen. Und nun befinden sich die Petro-Staaten in einer systemischen Krise bei ihrem Bemühen um eine Preisuntergrenze. Die Petro-Staaten in Schwierigkeiten zu sehen, mag ja manches Herz erfreuen, doch die Märkte können drehen, und das schnell. Wenn es geschieht, wird die Öl-Waffe auch ihr Ziel wechseln. Sie wird nicht mehr auf die Köpfe der Petro-Spieler selbst gerichtet sein, sondern direkt auf die Verbraucherländer. Das ist die Konsequenz eines dysfunktionalen Energiesystems – nicht nur mit einem Ausblick auf eine Preisspanne zwischen $50-$150/Barrel als Möglichkeit, sondern auch mit Ausschlägen weit außerhalb dieses Preisbandes.

Bilden wir aus der Preisspanne den Mittelwert und bleiben bei $100/Barrel! Das wäre keine schlechte Idee: Denn das Chaos eines Zusammenbruchs der Förderländer zu bereinigen, ginge weit über die Fähigkeiten des internationalen Systems hinaus. Sorgfältig ausgehandelte Waffenstillstände sind immer besser als offene Kriege, besonders für diejenigen, die sich über Kollateralschäden aufregen. Die gesamte Energiebühne ware sonst voller Leichen.

Übersetzung: Helmut Jäger, EIKE

Originalartikel hier

Biographisches zu Matthew Hulbert hier

Einen hochinteressanten Artikel zum Thema von Walter Russel Mead finden Sie auch hier bei ACHGUT :

Walter Russell Mead: Die Energie-Revolution und das neue amerikanische Jahrhundert

Auszug:

Stellen Sie sich auf ein neues amerikanisches Jahrhundert ein: das scheint die Hauptkonsequenz der Energierevolution zu sein, die jetzt weltweit Wirtschafts- und Politikexperten dazu veranlasst, ihre alten Prognosen zu zerreißen. Das neue amerikanische Jahrhundert wird keine Wiederholung des letzten sein, aber in mancherlei Hinsicht sieht es so aus, als ob die Welt eher die Richtung eines globalen, liberalen Kapitalismus einschlägt, den die Vereinigten Staaten – wie Großbritannien zuvor – seit Jahrzehnten als ihr geopolitisches Ziel ansehen.